GROUPE DYNACOR ANNONCE DES VENTES TRIMESTRIELLES RECORD DE 76,2 MILLIONS $US ET UN RÉSULTAT NET RECORD DE 5,9 MILLIONS $US (0,16 $US OU 0,22 $CA PAR ACTION) EN T3-2024

GROUPE DYNACOR ANNONCE DES VENTES TRIMESTRIELLES RECORD DE 76,2 MILLIONS $US ET UN RÉSULTAT NET RECORD DE 5,9 MILLIONS $US (0,16 $US OU 0,22 $CA PAR ACTION) EN T3-2024

MONTRÉAL--(BUSINESS WIRE)--Groupe Dynacor Inc. (TSX: DNG) (Dynacor ou la Société) vient de publier ses états financiers consolidés intermédiaires non audités et son rapport de gestion pour le troisième trimestre clos le 30 septembre 2024.

Ces documents ont été déposés électroniquement sur SEDAR+ au www.sedarplus.com et sont accessibles sur le site Web de la Société au www.dynacor.com.

(Tous les montants dans ce communiqué sont en million de dollars américains, à moins d’indication contraire. Les montants par action sont en dollars américains. Les montants de % de variation ont été calculés à partir des chiffres arrondis. Certaines additions peuvent être incorrectes du fait des arrondis).

APERÇU ET FAITS SAILLANTS DE T3-2024

APERÇU

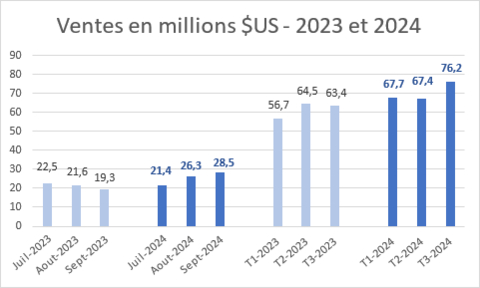

Au cours de la période de trois mois close le 30 septembre 2024 (“T3-2024“) Dynacor a enregistré des ventes trimestrielles record de 76,2 millions $ et un résultat net record de 5,9 millions $ (0,16 $US ou 0,22 $CA par action), comparé à des ventes de 63,4 millions $ et un résultat net de 2,5 millions (0,07 $US ou 0,09 $CA par action) au troisième trimestre de 2023 (“T3-2023“).

En T3-2024, l’usine de Chala a continué de fonctionner à sa capacité maximum, traitant en moyenne un record de 519 tpj.

FAITS SAILLANTS

Opérationnels

- Volume de traitement record. L’usine Veta Dorada a traité un volume de 47 721 tonnes de minerai (519 tpj en moyenne) contre 44 519 tonnes en T3-2023 (484 tpj), soit une augmentation de 7,2 % ;

- Production d’or en baisse du fait des teneurs moins élevées du minerai traité. En T3-2024, la production d'or équivalente (oz Au eq.) s'est élevée à 30 002 oz Au eq. comparativement à 34 103 oz Au eq. en T3-2023 ;

- Réduction du volume de minerai en stock du fait de l’augmentation du volume de traitement et de la diminution du minerai approvisionné.

Financiers

- Atteinte de plusieurs résultats financiers records en T3-2024 étant donnés l’augmentation du prix de l’or et du volume de traitement record.

- Ventes record. Les ventes se sont élevées à 76,2 millions $ en T3-2024 comparativement à 63,4 millions $ en T3-2023, une augmentation de 20,2% ;

- Marge brute d'opération record de 10,3 millions $ (13,6% des ventes) en T3-2024 comparativement à 7,0 millions $ (11,0% des ventes) en T3-2023 ;

- Augmentation du résultat opérationnel de 56,9%. Résultat opérationnel de 8,0 millions $ en T3-2024 comparativement à 5,1 millions $ en T3-2023 ;

- Solide marge brute monétaire par once d’or équivalente (1) de 365 $ l’once comparativement à 235 $ l’once en T3-2023, soit une augmentation de 55,3% ;

- BAIIA (2) record de 8,9 millions $ comparativement à 5,8 millions $ en T3-2023, une augmentation de 53,4% ;

- Augmentation des flux de trésorerie de 69,2 %. Flux de trésorerie des activités opérationnelles avant variation des éléments du fonds de roulement record de 6,6 millions $ (0,18 $ par action) (3) comparativement à 3,9 millions $ (0,10 $ par action) en T3-2023 ;

- Résultat net record. Dynacor a enregistré un résultat net de 5,9 millions $ en T3-2024 (0,16 $US ou 0,22 $CA par action) comparativement à 2,5 millions (0,07 $US ou 0,09 $CA par action) en T3-2023 ;

- Solide encaisse. Encaisse de 42,0 millions $ au 30 septembre 2024 comparativement à 22,5 millions $ au 31 décembre 2023.

Retour aux actionnaires

- Rachat d’actions. 244 700 actions ordinaires ont été rachetées pour 0,9 million $ (1,3 million $CA) en T3-2024 comparativement à 137 700 actions ordinaires pour 0,3 million $ (0,4 million $CA) en T3-2023 ;

- Dividendes. Une augmentation du dividende mensuel de 16,7 % est versée depuis janvier 2024. Sur une base annuelle, le dividende 2024 représentera 0,14 $CA par action ou 2,56% de rendement en dividende sur la base du cours actuel de l’action.

(1) |

|

« Marge brute monétaire par once d’or équivalente » est en US$ et est calculée en soustrayant le coût des ventes monétaire moyen du prix de vente moyen et est une mesure de rendement non conforme aux Normes internationales d'information financière (normes IFRS de comptabilité). Il est en conséquence possible que cette mesure ne soit pas comparable avec une mesure similaire d'une autre société. |

|

|

|

(2) |

|

Le BAIIA « Bénéfice avant intérêts, impôts et amortissement » est une mesure de rendement non conforme aux Normes internationales d'information financière (normes IFRS de comptabilité). Il est en conséquence possible que cette mesure ne soit pas comparable avec une mesure similaire d'une autre société. La Société utilise cette information comme indicateur de trésorerie générée par ses opérations et permet aux investisseurs de comparer la rentabilité de la Société avec d'autres en éliminant l'effet de différentes bases d'actifs, l'effet dû aux différentes structures fiscales et l'effet des différentes structures de capital. |

|

|

|

(3) |

|

Les flux de trésorerie des activités opérationnelles avant variation des éléments du fonds de roulement par action sont une mesure de rendement non conforme aux Normes internationales d'information financière (normes IFRS de comptabilité). Il est en conséquence possible que cette mesure ne soit pas comparable avec une mesure similaire d'une autre société. La Société utilise cette information, qui peut également être utile aux investisseurs comme élément comparatif vis-à-vis du prix de l’action sur le marché. |

RESULTATS DES OPERATIONS |

|||||||||||||

Extraits des états consolidés du résultat global |

|||||||||||||

|

Pour les périodes de trois mois closes les 30 septembre |

|

Pour les périodes de neuf mois closes les 30 septembre |

||||||||||

(en $’000) (non audité) |

2024 |

2023 |

|

2024 |

2023 |

||||||||

Ventes |

|

76 181 |

|

|

63 428 |

|

|

|

211 245 |

|

|

184 634 |

|

Coût des ventes |

|

(65 838 |

) |

|

(56 450 |

) |

|

|

(181 860 |

) |

|

(162 171 |

) |

Marge brute d’opération |

|

10 343 |

|

|

6 978 |

|

|

|

29 485 |

|

|

22 463 |

|

Frais généraux et d’administration |

|

(2 040 |

) |

|

(1 648 |

) |

|

|

(5 871 |

) |

|

(5 015 |

) |

Autres projets |

|

(320 |

) |

|

(183 |

) |

|

|

(861 |

) |

|

(609 |

) |

Résultat opérationnel |

|

7 983 |

|

|

5 147 |

|

|

|

22 753 |

|

|

16 839 |

|

Produits nets de charges financières |

|

254 |

|

|

227 |

|

|

|

593 |

|

|

543 |

|

Gains (pertes) de change |

|

8 |

|

|

(168 |

) |

|

|

(176 |

) |

|

43 |

|

Résultat avant impôts sur le résultat |

|

8 245 |

|

|

5 206 |

|

|

|

23 170 |

|

|

17 425 |

|

Impôts exigibles |

|

(2 759 |

) |

|

(2 338 |

) |

|

|

(8 177 |

) |

|

(6 145 |

) |

Impôts différés |

|

385 |

|

|

(324 |

) |

|

|

160 |

|

|

210 |

|

Résultat net et global |

|

5 871 |

|

|

2 544 |

|

|

|

15 153 |

|

|

11 490 |

|

|

|

|

|

|

|

||||||||

Résultat par action |

|

|

|

|

|

||||||||

De base |

$ |

0,16 |

|

$ |

0,07 |

|

|

$ |

0,41 |

|

$ |

0,30 |

|

Dilué |

$ |

0,16 |

|

$ |

0,06 |

|

|

$ |

0,41 |

|

$ |

0,29 |

|

Les ventes totales se sont élevées à 76,2 millions $ comparativement à 63,4 millions $ en T3-2023. La hausse de 12,8 millions $ s’explique par l’augmentation du prix de vente moyen (+17,4 millions $) partiellement compensé par des quantités vendues plus faibles (-4,6 millions $) du fait de la baisse des teneurs du minerai traité.

Les ventes cumulatives ont augmenté de 26,7 millions $ comparativement à l'année dernière de par l’augmentation du prix de vente moyen (+34,2 millions $) partiellement compensé par des quantités vendues plus faibles (-7,5 millions $).

La marge brute d’opération, en augmentation de 3,3 millions $, s’est élevée à un record de 10,3 millions $ en T3-2024 (13,6% des ventes) comparativement à 7,0 millions $ (11,0% des ventes) en T3-2023. La marge brute d’opérations de T3-2024 a été impactée positivement par la tendance favorable des prix du marché de l'or durant la période comparativement à une tendance à la baisse en T3-2023.

Les frais généraux et d’administration se sont élevés à 2,0 millions $ comparativement à 1,6 million $ en T3-2023. L’augmentation est expliquée par l’augmentation des dépenses de personnel.

Comme prévu au budget, les autres projets représentent les dépenses encourues par la Société pour reproduire son modèle d'affaires unique dans d'autres juridictions.

Le résultat net de T3-2024 a également été affecté par l'enregistrement d'une provision d'impôt de 2,4 millions $ dont 0,4 million $ (sans impact sur la trésorerie) de recouvrement d’impôts différés comparativement à 2,7 millions $ en T3-2023 incluant une charge d’impôts différés de 0,3 million $. La charge d’impôts (courante et différée) est impactée par les effets sur la charge d’impôts courante et différée des fluctuations entre le dollar américain et le sol péruvien. Les fluctuations futures affecteront positivement ou négativement l'impôt différé à la fin de chaque période.

Conciliation des mesures de rendement non conforme aux IFRS |

|||||||||

|

Pour les périodes de trois mois closes les 30 septembre |

|

Pour les périodes de neuf mois closes les 30 septembre |

||||||

(en $’000) (non audité) |

2024 |

2023 |

|

2024 |

2023 |

||||

|

|

|

|

|

|

||||

Conciliation du résultat global au BAIIA Résultat net et global |

5 871 |

|

2 544 |

|

|

15 153 |

|

11 490 |

|

Impôts sur les résultats (courants et différés) |

2 374 |

|

2 662 |

|

|

8 017 |

|

5 935 |

|

Frais financiers |

(253 |

) |

(227 |

) |

|

(610 |

) |

(550 |

) |

Amortissement |

942 |

|

866 |

|

|

2 738 |

|

2 483 |

|

BAIIA |

8 934 |

|

5 845 |

|

|

25 298 |

|

19 358 |

|

FLUX DE TRESORERIE PROVENANT DES ACTIVITES OPÉRATIONNELLES, D’INVESTISSEMENT ET DE FINANCEMENT ET FONDS DE ROULEMENT ET LIQUIDITES

Activités opérationnelles

Pour la période de trois mois close le 30 septembre 2024 les flux de trésorerie générés par les activités opérationnelles avant les variations des éléments du fonds de roulement se sont élevés à 6,6 millions $ (18,1 millions $ pour la période de neuf mois close le 30 septembre 2024) comparativement à 3,9 millions $ en T3-2023 (14,2 millions $ pour la période de neuf mois close le 30 septembre 2023).

En T3-2024, les flux de trésorerie générés par les activités opérationnelles se sont élevés à 10,3 million $ (29,6 millions $ pour la période de neuf mois close le 30 septembre 2024) comparativement à 5,0 millions $ en T3-2023 (16,2 millions $ pour la période de neuf mois close le 30 septembre 2023). Les variations des éléments du fonds de roulement se sont élevées à 3,7 millions $ (11,5 millions $ pour la période de neuf mois close le 30 septembre 2024), comparativement à 1,1 million $ en T3-2023 (2,0 millions $ pour la période de neuf mois close le 30 septembre 2023). La variation est principalement expliquée par la diminution des stocks et la variation des comptes recevables.

Activités d’investissement

Au cours de la période de trois mois close le 30 septembre 2024, la Société a investi 1,3 million $ (cumulatif neuf mois de 3,6 millions $). Ce montant comprend principalement des investissements pour des améliorations à l'usine et l’agrandissement du parc à résidus. Tous les investissements sont financés par les flux de trésorerie générés en interne.

Activités de financement

En T3-2024, des dividendes mensuels totalisant 0,035 $CA par action ont été versés pour une contrepartie totale de 0,9 million $ (1,3 million $CA) (cumulatif neuf mois de 0,105 $CA). En T3-2023, des dividendes mensuels totalisant 0,03 $CA par action avaient été versés pour une contrepartie totale de 0,9 million $ (1,2 million $CA). Des augmentations du dividende mensuel ont été versées à partir de janvier 2023 puis à partir de janvier 2024.

En T3-2024, 244 700 actions ordinaires ont été rachetées dans le cadre du programme d’offre publique de rachat d’actions dans le cours normal des activités de la Société pour une contrepartie monétaire de 0,9 million $ ou 1,3 million $CA (cumulatif neuf mois de 1 208 700 actions ordinaires) (137 700 actions pour une contrepartie monétaire de 0,3 million $ (0,4 million $CA) en T3-2023).

Fonds de roulement et liquidités

Au 30 septembre 2024, la Société avait un fonds de roulement de 58,7 millions $ dont 42,0 millions $ en encaisse (50,8 millions $ dont 22,5 millions $ en encaisse au 31 décembre 2023).

ÉTAT DE LA SITUATION FINANCIÈRE

Au 30 septembre 2024, l'actif total s'élevait à 120,9 millions $ (111,8 millions $ au 31 décembre 2023). Les principales variations depuis la fin de l’exercice 2023 proviennent de l’augmentation de la trésorerie et des variations des éléments du fonds de roulement du fait de la bonne performance financière.

(en $'000) (non audité) |

Au 30 septembre |

Au 31 décembre |

|

2024 |

2023 |

|

|

|

Encaisse |

41 952 |

22 481 |

Comptes recevables |

14 994 |

13 328 |

Stocks |

18 657 |

31 925 |

Frais payés d’avance |

537 |

277 |

Immobilisations corporelles |

25 603 |

24 590 |

Actifs au titre des droits d’utilisation |

549 |

613 |

Actifs au titre de la prospection et de l’évaluation |

18 566 |

18 566 |

Autres actifs à long termes |

54 |

- |

Total des actifs |

120 912 |

111 780 |

|

|

|

Créditeurs et frais courus |

14 479 |

15 357 |

Impôt à payer |

2 876 |

1 799 |

Obligations liées à la mise hors service d’immobilisations |

3 791 |

3 724 |

Passifs d’impôts différés |

517 |

677 |

Obligations locatives |

579 |

636 |

Rémunération à base d’actions |

247 |

- |

Capitaux propres |

98 423 |

89 587 |

Total des passifs et des capitaux propres |

120 912 |

111 780 |

PERSPECTIVES 2024

Traitement du minerai

Pour 2024, la Société avait projeté des ventes (1) de l'ordre de 265 à 285 millions $, ce qui représenterait une croissance de 6 à 14 % par rapport aux ventes de 2023. Cela se traduirait par un résultat net de l'ordre de 12 à 15 millions $ (0,33 à 0,41 $US par action) (0,45 à 0,56 $CA par action) et comprend une dépense de 2,7 millions $ pour faire avancer ses autres projets dans différentes juridictions. Jusqu'à présent en 2024, la Société est en ligne avec ses prévisions de ventes et devrait fortement dépasser ses projections de résultat net.

(1) |

En utilisant le prix due du marché de l'or compris entre 2 000 $ et 2 050 $ l’once |

Investissements

Groupe Dynacor prévoit d’investir jusqu’à 13 millions $US en immobilisations en 2024. Ces investissements concernent des équipements permettant des améliorations de productivité à notre usine Veta Dorada, une augmentation de la capacité du parc à résidus, de nouveaux véhicules pour la sécurité de nos acheteurs travaillant dans des régions éloignées et si les conditions le permettent, jusqu’à 4 millions $ pour continuer le processus de revue diligente et le développement de nos projets dans d’autres juridictions. La Société devrait terminer 2024 en dessous de ses projections initiales avec une partie de ses investissements initialement prévus en 2024 reportés à 2025.

À PROPOS DE DYNACOR

Dynacor, dont le siège social est à Montréal, Canada, est une société industrielle payant des dividendes, qui produit de l'or dans le cadre d'opérations de traitement de minerai aurifère acheté de mineurs artisanaux. Dynacor opère présentement au Pérou où son équipe dirigeante possède des décennies d'expérience travaillant auprès des mineurs artisanaux. Elle possède également une propriété d'exploration aurifère (Tumipampa) dans le département d'Apurimac.

La Société a également comme objectif d'étendre ses opérations d'usinage à d'autres juridictions.

Dynacor produit de l'or responsable aussi bien d'un point de vue social qu'environnemental grâce à son programme aurifère PX IMPACT®. Un nombre croissant d'entreprises dans le domaine de la joaillerie, du luxe, de l'horlogerie et des secteurs de l'investissement paient une petite prime additionnelle à notre client et partenaire stratégique pour cet or PX IMPACT®. La prime est ensuite directement investie dans des projets de développement liés à la santé et à l'éducation au profit des communautés de mineurs artisanaux.

Dynacor est inscrite à la bourse de Toronto (DNG) et fait partie du palmarès TSX30. Le palmarès TSX30 est un programme présentant les 30 sociétés les plus performantes inscrites à la bourse de Toronto (TSX).

MISE EN GARDE CONCERNANT LES ÉNONCÉS PROSPECTIFS

Certaines des informations données ci-dessus sont des prévisions qui impliquent des risques connus et inconnus, des incertitudes et d'autres facteurs pouvant faire en sorte que les résultats actuels, la performance ou les réalisations de Dynacor ou les résultats de l'industrie soient substantiellement différents des résultats, performances ou réalisations futurs exprimés ou implicitement manifestés dans ces prévisions. Les informations données reflètent les attentes présentes de la direction concernant les événements et les performances futurs au moment de mettre sous presse le présent communiqué.

Actions en circulation : 36 307 106

Site Web: https://www.dynacor.com

Contacts

Pour en savoir plus, veuillez communiquer avec :

Groupe Dynacor Inc.

Téléphone : (514) 393-9000 (poste 232)

Courriel : investors@dynacor.com