BÂLE, Suisse et PÉKIN et CAMBRIDGE, Massachusetts--(BUSINESS WIRE)--BeiGene, Ltd. (NASDAQ : BGNE ; HKEX : 06160 ; SSE : 688235), une société mondiale d’oncologie, a renforcé aujourd’hui son expansion mondiale continue, sa croissance rapide du chiffre d’affaires mondial et américain, et sa stratégie de R&D innovante avec la présentation des résultats du quatrième trimestre et de l’exercice 2023 et des faits commerciaux saillants.

« BeiGene a fait d'importants progrès au quatrième trimestre et durant l'exercice 2023 pour atteindre son objectif de devenir un innovateur en oncologie de nouvelle génération. Nous avons consolidé notre leadership en hématologie avec le succès continu du lancement mondial de BRUKINSA, en particulier aux États-Unis et en Europe », déclare John V. Oyler, président, cofondateur et CEO de BeiGene. « Notre recherche et développement et notre fabrication, qui présentent un avantage en termes de coûts, nous ont permis de construire l’un des portefeuilles d’oncologie les plus importants et les plus prometteurs du secteur. Nous nous réjouissons à la perspective d'une année de transformation pour BeiGene alors que nous continuons à atteindre l’excellence opérationnelle tirée par une croissance exceptionnelle du chiffre d’affaires dans des régions nouvelles et existantes. »

Faits saillants des activités et des portefeuilles

- Le chiffre d'affaires des produits pour le trimestre (630,5 millions de dollars) et l’exercice (2,2 milliards de dollars) ont augmenté de 86 % et de 75 % par rapport aux périodes de l’exercice précédent ;

- La gestion disciplinée de la croissance des charges d’exploitation a entraîné des baisses des pertes d’exploitation de 18 % et 33 % sur la base des PCGR et de 28 % et 47 % sur une base ajustée pour le trimestre et l’exercice ;

- Consolidation de la position de BRUKINSA en tant qu’inhibiteur de choix du BTK avec l’approbation de la Food and Drug Administration (FDA) des États-Unis pour une mise à jour de l’étiquette afin d’inclure des résultats supérieurs de la survie sans progression (SSP) à un suivi médian de 29,6 mois de l’essai ALPINE de Phase 3 comparant BRUKINSA à IMBRUVICA® (ibrutinib) chez des patients précédemment traités atteints d'une leucémie lymphoïde chronique (LLC) récidivante ou réfractaire (r/r) ;

- Étiquette mondiale étendue pour BRUKINSA avec l’approbation de la Commission européenne pour le traitement des patients adultes atteints de lymphome folliculaire (LF) r/r qui ont reçu au moins deux traitements systématiques, ce qui en fait le premier inhibiteur de BTK approuvé dans cette indication et l’inhibiteur de BTK avec l’étiquette la plus vaste de la catégorie ;

-

Leadership démontré en hématologie et potentiel du portefeuille de la Société avec 25 abstracts présentés à l’assemblée annuelle de l’American Society of Hematology (ASH) en décembre, y compris :

- Résultats actualisés de l’essai ALPINE démontrant une supériorité de SSP soutenue à un suivi médian de 39 mois pour BRUKINSA par rapport à IMBRUVICA pour le traitement des patients adultes atteints de LLC r/r ;

- Les données de l’essai de Phase 1/2 évaluant sonrotoclax démontrant l'innocuité et la tolérabilité en association avec BRUKINSA avec des réponses profondes et durables dans la LLC naïve de traitement ; activité prometteuse d’agent unique chez les patients atteints d’un lymphome de zone marginale r/r ; et l’efficacité et l'innocuité prometteuses en association avec la dexaméthasone dans le myélome multiple (MM) avec t(11,14) ; et

- Premières données chez l'humain pour BTK CDAC BGB-16673 démontrant des réponses cliniques notables et un profil d'innocuité tolérable chez les patients fortement prétraités atteints d'affections malignes à cellules B, y compris ceux atteints d’une maladie résistante au BTKi.

- Expansion de l’impact mondial de l’anticorps anti-PD-1 TEVIMBRA® (tislelizumab) avec un avis favorable du Comité des médicaments à usage humain (CHMP) de l’Agence européenne des médicaments (EMA) recommandant l’approbation en tant que traitement du cancer du poumon non à petites cellules (CPNPC) dans trois indications, l’acceptation par l’EMA de la soumission pour le traitement des patients adultes atteints de carcinome squameux œsophagien (ESCC) en première intention, et les examens réglementaires en cours dans dix marchés, y compris les États-Unis et l’Europe ; et

- Stratégie R&D innovante avancée en faisant avancer cinq nouvelles entités moléculaires (NME) en phase clinique en 2023, y compris BGB-43395, l’inhibiteur potentiel de CDK4 meilleur de sa catégorie.

Points saillants financiers du quatrième trimestre et de l’exercice 2023

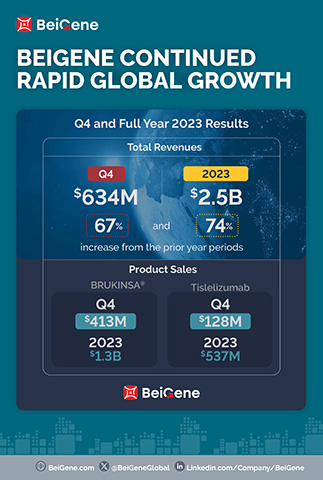

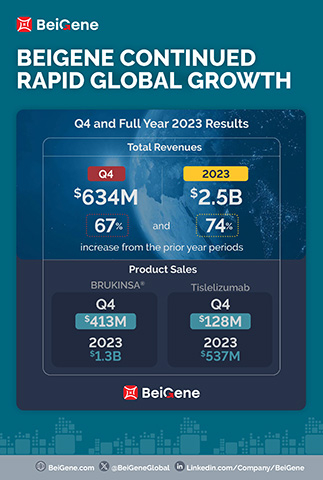

Le chiffre d'affaires pour le quatrième trimestre et l’exercice 2023 s’est établi à 634,4 millions de dollars et 2,5 milliards de dollars, respectivement, contre à 380,1 millions de dollars et 1,4 milliard de dollars au cours des mêmes période de l'exercice précédent. L’augmentation du chiffre d’affaires total au cours du trimestre par rapport à la même période de l’exercice précédent est principalement attribuable à la croissance des ventes de produits sur les principaux marchés de la Société. Pour le quatrième trimestre et l’exercice 2023, les États-Unis ont été le plus important marché pour la Société en termes de génération de revenus, avec un chiffre d'affaires de 313,2 millions de dollars et 1,1 milliard de dollars, respectivement, contre à 155,4 millions de dollars et 502,6 millions de dollars pour les mêmes périodes de l'exercice précédent. La Société anticipe que cette tendance se poursuive en 2024, alors que les ventes de BRUKINSA aux États-Unis continuent de croître.

|

|

Trimestre clos le 31 décembre |

|

Exercice clos le 31 décembre |

||||||||

(en milliers, sauf pour les montants par actions) |

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

Revenu net des produits |

|

$ |

630 526 |

|

$ |

339 022 |

|

$ |

2 189 852 |

|

$ |

1 254 612 |

Revenu net des collaborations |

|

$ |

3 883 |

|

$ |

41 073 |

|

$ |

268 927 |

|

$ |

161 309 |

Total des revenus |

|

$ |

634 409 |

|

$ |

380 095 |

|

$ |

2 458 779 |

|

$ |

1 415 921 |

|

|

|

|

|

|

|

|

|

||||

Perte PCGR des opérations |

|

$ |

(383 795) |

|

$ |

(468 622) |

|

$ |

(1 207 736) |

|

$ |

(1 789 665) |

Perte ajustée des opérations* |

|

$ |

(267 224) |

|

$ |

(372 480) |

|

$ |

(752 473) |

|

$ |

(1 420 225) |

|

|

|

|

|

|

|

|

|

||||

* Pour une explication de notre utilisation des mesures financières non PCGR, consultez la section « Utilisation des mesures financières non PCGR » plus bas dans le présent communiqué de presse, et pour un rapprochement de chaque mesure financière non PCGR avec les mesures PCGR les plus comparables, consultez le tableau à la fin du présent communiqué. |

||||||||||||

Le revenu des produits se sont élevés à 630,5 millions de dollars et 2,2 milliards de dollars pour le quatrième trimestre et l’exercice 2023, respectivement, contre 339,0 millions de dollars et 1,3 milliard de dollars au cours des mêmes périodes de l'exercice précédent, et incluent :

- Ventes mondiales de BRUKINSA de 413,0 millions de dollars et 1,3 milliard de dollars pour le quatrième trimestre et l’exercice 2023, respectivement, cotre 176,1 millions de dollars et 564,7 millions de dollars au cours des mêmes périodes de l'exercice précédent ;

- Ventes de tislelizumab de 128,0 millions de dollars et de 536,6 millions de dollars pour le quatrième trimestre et l’exercice 2023, respectivement, contre 102,2 millions de dollars et 422,9 millions de dollars au cours des mêmes périodes de l'exercice précédent ;

- Ventes de produits sous licence Amgen de 51,1 millions de dollars et 188,3 millions de dollars pour le quatrième trimestre et l’exercice 2023, respectivement, contre 27,7 millions de dollars et 114,6 millions de dollars au cours des mêmes périodes de l'exercice précédent.

La marge brute en pourcentage des ventes mondiales de produits pour le quatrième trimestre et l’exercice 2023 s’est établie à 83,2 % et 82,7%, respectivement, contre 78,3 % et 77,2 % au cours des mêmes périodes de l'exercice précédent. Le pourcentage de marge brute a augmenté aussi bien en glissement trimestriel qu'annuel en raison d’une combinaison proportionnellement plus élevée des ventes de produits de BRUKINSA dans le monde par rapport aux autres produits de son portefeuille et par rapport à la marge inférieure des produits sous licence, ainsi que de la baisse des coûts unitaires pour BRUKINSA et tislelizumab.

Charges d'exploitation

Le tableau suivant récapitule les charges d’exploitation pour le quatrième trimestre 2023 et 2022, respectivement :

|

|

PCGR |

|

|

|

Non PCGR |

|

|

||||||||

(en milliers, sauf pour les pourcentages) |

|

T4 2023 |

|

T4 2022 |

|

Variation en % |

|

T4 2023 |

|

T4 2022 |

|

Variation en % |

||||

R&D |

|

$ |

493 987 |

|

$ |

446 023 |

|

11 % |

|

$ |

437 383 |

|

$ |

404 186 |

|

8% |

Frais de vente, généraux et administratifs |

|

$ |

416 547 |

|

$ |

328 984 |

|

27 % |

|

$ |

361 435 |

|

$ |

275 648 |

|

31% |

Amortissement (1) |

|

$ |

1 838 |

|

$ |

188 |

|

878 % |

|

$ |

— |

|

$ |

— |

|

NM |

Total des charges d'exploitation |

|

$ |

912 372 |

|

$ |

775 195 |

|

18 % |

|

$ |

798 818 |

|

$ |

679 834 |

|

18% |

Le tableau suivant récapitule les charges d’exploitation pour l’exercice 2023 et 2022, respectivement :

|

|

PCGR |

|

|

|

Non PCGR |

|

|

||||||||

(en milliers, sauf pour les pourcentages) |

|

Exercice 2023 |

|

Exercice 2022 |

|

Variation en % |

|

Exercice 2023 |

|

Exercice 2022 |

|

Variation en % |

||||

R&D |

|

$ |

1 778 594 |

|

$ |

1 640 508 |

|

8% |

|

$ |

1 558 960 |

|

$ |

1 474 919 |

|

6% |

Frais de ventes, généraux et administratifs |

|

$ |

1 504 501 |

|

$ |

1 277 852 |

|

18% |

|

$ |

1 284 689 |

|

$ |

1 077 977 |

|

19% |

Amortissement(1) |

|

$ |

3 500 |

|

$ |

751 |

|

366% |

|

$ |

— |

|

$ |

— |

|

NM |

Total des charges d'exploitation |

|

$ |

3 286 595 |

|

$ |

2 919 111 |

|

13% |

|

$ |

2 843 649 |

|

$ |

2 552 896 |

|

11% |

(1) Relatif à l'actif incorporel des droits de distribution de produits BMS qui a été entièrement amorti au 31 décembre 2023, lorsque les droits sont revenus à BMS en vertu des clauses de l'accord de règlement. |

||||||||||||||||

Les dépenses de R&D ont augmenté pour le quatrième trimestre et l’exercice 2023 par rapport aux mêmes périodes de l’exercice précédent sur une base PCGR et ajustée principalement en raison d’investissements dans de nouvelles plateformes/modalités pour faire avancer les programmes précliniques vers la phase clinique et les programmes cliniques précoces vers la phase avancée. Les frais initiaux liés à la R&D en cours pour les actifs sous licence ont totalisé 31,8 millions de dollars et 46,8 millions de dollars au quatrième trimestre et au cours de l’exercice 2023, respectivement, contre 48,7 millions de dollars et 68,7 millions de dollars au cours des mêmes périodes de l'exercice précédent.

Les frais de ventes, généraux et administratifs ont augmenté pour le quatrième trimestre et l’exercice 2023 par rapport aux mêmes périodes de l’exercice précédente sur une base PCGR et ajustée en raison de la poursuite des investissements dans le lancement commercial mondial de BRUKINSA principalement aux États-Unis et en Europe.

Perte nette

La perte nette PCGR s’est améliorée pour le quatrième trimestre et l’exercice 2023, par rapport aux mêmes périodes de l’exercice précédent, principalement en raison de la réduction des pertes d’exploitation et du gain hors exploitation de 362,9 millions de dollars en rapport avec le règlement d’arbitrage avec BMS pour l’exercice 2023.

Pour le quatrième trimestre de 2023, la perte nette par action a été de 0,27 $ par action et de 3,53 $ par ADS, contre 0,33 $ par action et 4,29 $ par ADS au cours de la même période de l’exercice précédent. La perte nette pour l’exercice 2023 a été de 0,65 $ par action et de 8,45 $ par ADS, contre 1,49 $ par action et 19,43 $ par ADS au cours de la même période de l’exercice précédent.

Trésorerie, équivalents de trésorerie et encaisse affectée |

||||

|

Exercice clos au 31 décembre |

|||

|

|

2023 |

|

2022 |

|

(en milliers) |

|||

Trésorerie, équivalents de trésorerie et encaisse affectée en début de période |

$ |

3 875 037 |

$ |

4 382 887 |

Encaisse nette utilisée dans les activités d'exploitation |

|

(1 157 453) |

|

(1 496 619) |

Encaisse nette fournie par les activités d'investissement |

|

60 004 |

|

1 077 123 |

Encaisse nette fournie par (utilisée dans) les activités de financement |

|

416 478 |

|

(18 971) |

Effet net de la fluctuation des taux de change |

|

(8 082) |

|

(69 383) |

Baisse nette de la trésorerie, des équivalents de trésorerie et de l'encaisse affectée |

|

(689 053) |

|

(507 850) |

Trésorerie, équivalents de trésorerie et encaisse affectée en fin de période |

$ |

3 185 984 |

$ |

3 875 037 |

La trésorerie utilisée dans les opérations au quatrième trimestre et au cours de l'exercice 2023 s’est établie à 221,6 millions de dollars et 1,2 milliard de dollars, respectivement, contre 318,2 millions de dollars et 1,5 milliard de dollars au cours des mêmes périodes de l'exercice précédent, sous l’effet de l’amélioration de l’effet de levier opérationnel.

Pour plus de détails sur les états financiers 2023 de BeiGene, veuillez consulter le rapport annuel de BeiGene sur le formulaire 10-K pour l’exercice 2023 déposé auprès de la Securities and Exchange Commission des États-Unis.

Progrès réglementaires et programmes de développement

Faits saillants

- BRUKINSA renforcé en tant qu’inhibiteur BTK de choix avec la mise à jour de l’étiquette de supériorité SSP de la FDA, approbations pour le LF r/r en Europe et au Canada

- Expansion de la portée mondiale de TEVIMBRA avec des soumissions réglementaires en attente dans dix marchés, dont les États-Unis et l’Europe

- Recrutement des premiers patients dans un essai mondial de Phase 3 évaluant sonrotoclax dans des groupes LLC et d’expansion de première intention avec un potentiel d’enregistrement pour BTK CDAC

Catégorie |

Actif |

Récents jalons |

Approbations réglementaires |

BRUKINSA |

|

TEVIMBRA |

|

|

Soumissions réglementaires |

Tislelizumab |

|

Activités cliniques |

BRUKINSA |

|

Tislelizumab |

|

|

Sonrotoclax

|

|

|

BTK CDAC

|

|

|

Anti-LAG3

|

|

|

Développement précoce

|

|

Prochains jalons attendus

Faits saillants

- Obtenir l’approbation de la FDA pour BRUKINSA en association avec obinutuzumab dans le LF r/r, ce qui en ferait l’inhibiteur de BTK avec l’étiquette la plus complète de sa catégorie

- Recevoir l’approbation de la FDA pour tislelizumab dans le traitement de première et deuxième intention de l'ESCC, démontrant l’expansion mondiale d’un portefeuille innovant de tumeurs solides

Catégorie |

Actif |

Jalons anticipés |

Approbations réglementaires anticipées |

BRUKINSA |

|

Tislelizumab |

|

|

Soumissions réglementaires anticipées |

BRUKINSA |

|

Tislelizumab |

|

|

Zanidatamab 2 |

|

|

Activités cliniques anticipées |

Sonrotoclax |

|

Ociperlimab

|

|

|

Tarlatamab 3

|

|

|

Développement précoce |

|

|

1 Collaboration avec Leads Biolabs ; BeiGene dispose de droits commerciaux à l'exclusion de la Chine |

||

2 Collaboration avec Jazz/Zymeworks ; BeiGene dispose de droits commerciaux dans la région APAC (à l'exclusion du Japon), Australie, Nouvelle-Zélande |

||

3 Collaboration avec Amgen ; BeiGene disposera de droits commerciaux en Chine et des redevances échelonnées à un chiffre dans le milieu de la fourchette sur les ventes nettes en dehors de la Chine |

||

4 XmAb® est une marque déposée de Xencor, Inc. |

||

Opérations de fabrication

- Construction pratiquement terminée de 800 millions de dollars du site de fabrication de produits biologiques et de R&D clinique au Princeton West Innovation Campus à Hopewell, dans le New Jersey, qui devrait être opérationnel en juillet 2024 ; la propriété a plus d'un million de pieds carrés de surface aménageable totale, permettant une expansion future ;

- Construction terminée du nouveau campus de fabrication de petites molécules à Suzhou, en Chine. La Phase 1 de construction a ajouté plus de 559 000 pieds carrés et augmenté la capacité de production à un milliard d’unités de forme posologique solide par an ; et

- Construction terminée d’un site de production d’ADC de 250 000 pieds carrés et capacités supplémentaires de production clinique de produits biologiques de 170 000 pieds carrés dans notre installation de produits biologiques de pointe à Guangzhou, en Chine, ce qui porte la capacité totale à 65 000 litres.

Développements d'entreprise

- Achat d'une licence mondiale exclusive pour un inhibiteur différencié de CDK2 à Ensem Therapeutics, Inc., complétant ainsi le portefeuille de développement précoce de la Société dans le cancer du sein et d’autres tumeurs solides.

Résumé financier |

|||||

Données du bilan condensé consolidé (PCGR aux États-Unis) |

|||||

(en milliers USD) |

|||||

|

Au |

||||

|

31 décembre |

|

31 décembre |

||

|

|

2023 |

|

|

2022 |

|

(vérifié) |

||||

Actif : |

|

|

|

||

Trésorerie, équivalents de trésorerie, encaisse affectée et placements à court terme |

$ |

3 188 584 |

|

$ |

4 540 288 |

Comptes débiteurs, nets |

|

358 027 |

|

|

173 168 |

Inventaires, nets |

|

416 122 |

|

|

282 346 |

Immobilisations corporelles, nettes |

|

1 324 154 |

|

|

845 946 |

Total de l'actif |

$ |

5 805 275 |

|

$ |

6 379 290 |

Passif et capitaux propres : |

|

|

|

||

Comptes créditeurs |

$ |

315 111 |

|

$ |

294 781 |

Charges à payer et autres provisions à court terme |

|

693 731 |

|

|

467 352 |

Revenu reporté |

|

300 |

|

|

255 887 |

Passif du partage des coûts de R&D |

|

238 666 |

|

|

293 960 |

Dette |

|

885 984 |

|

|

538 117 |

Total du passif |

|

2 267 948 |

|

|

1 995 935 |

Total des capitaux propres |

$ |

3 537 327 |

|

$ |

4 383 355 |

État consolidé condensé des résultats (PCGR aux États-Unis) |

|||||||||||

(montants en USD, sauf pour les actions, les American Depositary Shares (ADS), et les données par action et par ADS) |

|||||||||||

|

Trimestre clos au 31 décembre |

|

Exercice clos au 31 décembre |

||||||||

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

|

(non vérifiés) |

|

(vérifiés) |

||||||||

Revenu |

|

|

|

|

|

|

|

||||

Revenu des produits, net |

$ |

630 526 |

|

$ |

339 022 |

|

$ |

2 189 852 |

|

$ |

1 254 612 |

Revenu de collaboration |

|

3 883 |

|

|

41 073 |

|

|

268 927 |

|

|

161 309 |

Total des revenus |

|

634 409 |

|

|

380 095 |

|

|

2 458 779 |

|

|

1 415 921 |

Coût des ventes - des produits |

|

105 832 |

|

|

73 522 |

|

|

379 920 |

|

|

286 475 |

Bénéfice brut |

|

528 577 |

|

|

306 573 |

|

|

2 078 859 |

|

|

1 129 446 |

Charges d'exploitation |

|

|

|

|

|

|

|

||||

R&D |

|

493 987 |

|

|

446 023 |

|

|

1 778 594 |

|

|

1 640 508 |

Frais de ventes, généraux et administratifs |

|

416 547 |

|

|

328 984 |

|

|

1 504 501 |

|

|

1 277 852 |

Amortissement des actifs incorporels |

|

1 838 |

|

|

188 |

|

|

3 500 |

|

|

751 |

Total des charges d'exploitation |

|

912 372 |

|

|

775 195 |

|

|

3 286 595 |

|

|

2 919 111 |

Perte issue des opérations |

|

(383 795) |

|

|

(468 622) |

|

|

(1 207 736) |

|

|

(1 789 665) |

Revenu d'intérêts, net |

|

16 274 |

|

|

18 219 |

|

|

74 009 |

|

|

52 480 |

Autre revenu (charge), net(te) |

|

16 749 |

|

|

19 438 |

|

|

307 891 |

|

|

(223 852) |

Perte avant impôts sur le revenu |

|

(350 772) |

|

|

(430 965) |

|

|

(825 836) |

|

|

(1 961 037) |

Charge d'impôt sur le revenu |

|

16 781 |

|

|

14 370 |

|

|

55 872 |

|

|

42 778 |

Perte nette |

|

(367 553) |

|

|

(445 335) |

|

|

(881 708) |

|

|

(2 003 815) |

|

|

|

|

|

|

|

|

||||

Perte nette par action |

$ |

(0,27) |

|

$ |

(0,33) |

|

$ |

(0,65) |

|

$ |

(1,49) |

Moyenne pondérée du nombre d'actions en circulation, de base et dilué |

|

1 353 005 058 |

|

|

1 348 916 108 |

|

|

1 357 034 547 |

|

|

1 340 729 572 |

|

|

|

|

|

|

|

|

||||

Perte nette par American Depositary Share (« ADS ») |

$ |

(3,53) |

|

$ |

(4,29) |

|

$ |

(8,45) |

|

$ |

(19,43) |

Moyenne pondérée du nombre d'ADS en circulation, de base et dilué |

|

104 077 312 |

|

|

103 762 778 |

|

|

104 387 273 |

|

|

103 133 044 |

Note concernant l’utilisation de mesures financières non conformes aux PCGR

BeiGene fournit certaines mesures financières non conformes aux PCGR, y compris les charges d’exploitation ajustées et les pertes d’exploitation ajustées et certains autres postes des comptes de résultat non conformes aux PCGR, dont chacun comprend des ajustements aux montants PCGR. Ces mesures financières non conformes aux PCGR visent à fournir des informations supplémentaires sur la performance opérationnelle de BeiGene. Les ajustements apportés aux PCGR de BeiGene excluent, le cas échéant, les postes non monétaires tels que la rémunération en actions, la dépréciation et l’amortissement. Certains autres postes spéciaux ou événements majeurs peuvent également être inclus périodiquement dans les ajustements non conformes aux PCGR lorsque leur ampleur est importante au cours des périodes encourues. BeiGene maintient une politique établie non conforme aux PCGR qui guide la détermination des coûts qui seront exclus dans les mesures financières non conformes aux PCGR et les protocoles, contrôles et approbations connexes en rapport avec l’utilisation de telles mesures. BeiGene estime que ces mesures financières non conformes aux PCGR, lorsqu’elles sont examinées conjointement avec les montants PCGR, peuvent améliorer une compréhension globale de la performance opérationnelle de BeiGene. Les mesures financières non conformes aux PCGR sont incluses dans le but de fournir aux investisseurs une compréhension plus complète des résultats financiers historiques et attendus de la Société et de faciliter les comparaisons entre les périodes et l’information projetée. De plus, ces mesures financières non conformes aux PCGR figurent parmi les indicateurs utilisés par la direction de BeiGene à des fins de planification et de prévision et de mesure de la performance de la Société. Ces mesures financières non conformes aux PCGR doivent être considérées en complément des mesures financières calculées conformément aux PCGR, et non en tant que substitut ou comme étant supérieures à celles-ci. Les mesures financières non conformes aux PCGR utilisées par la Société peuvent être calculées différemment et ne peuvent donc pas être comparables aux mesures financières non conformes aux PCGR utilisées par d’autres sociétés.

RAPPROCHEMENT DE CERTAINES MESURES PCGR AVEC LES MESUES NON PCGR |

||||||||||||

(en milliers, sauf pour les montants par action) |

||||||||||||

(non vérifié) |

||||||||||||

|

|

Trimestre clos au 31 décembre |

|

Exercice clos au 31 décembre |

||||||||

|

|

|

2023 |

|

|

2022 |

|

|

2023 |

|

|

2022 |

Rapprochement des PCGR avec les coûts des ventes - produits ajustés : |

|

|

|

|

|

|

|

|

||||

Coûts des ventes - produits PCGR |

|

$ |

105 832 |

|

$ |

73 522 |

|

$ |

379 920 |

|

$ |

286 475 |

Moins : dépréciation |

|

|

1 898 |

|

|

— |

|

|

8 578 |

|

|

— |

Moins : amortissement des actifs incorporels |

|

|

1 119 |

|

|

781 |

|

|

3 739 |

|

|

3 225 |

Coûts ajustés des ventes - produits |

|

$ |

102 815 |

|

$ |

72 741 |

|

$ |

367 603 |

|

$ |

283 250 |

|

|

|

|

|

|

|

|

|

||||

Rapprochement des PCGR avec la R&D ajustée : |

|

|

|

|

|

|

|

|

||||

R&D PCGR |

|

$ |

493 987 |

|

$ |

446 023 |

|

$ |

1 778 594 |

|

$ |

1 640 508 |

Moins : charges de rémunération en actions |

|

|

39 424 |

|

|

34 966 |

|

|

163 550 |

|

|

139 348 |

Moins : dépréciation |

|

|

17 180 |

|

|

6 871 |

|

|

56 084 |

|

|

26 241 |

R&D ajustée |

|

$ |

437 383 |

|

$ |

404 186 |

|

$ |

1 558 960 |

|

$ |

1 474 919 |

|

|

|

|

|

|

|

|

|

||||

Rapprochement des PCGR avec les frais de ventes, généraux et administratifs ajustés : |

|

|

|

|

|

|

|

|

||||

Frais de ventes, généraux et administratifs PCGR |

|

$ |

416 547 |

|

$ |

328 984 |

|

$ |

1 504 501 |

|

$ |

1 277 852 |

Moins : charges de rémunération en actions |

|

|

53 328 |

|

|

43 160 |

|

|

204 038 |

|

|

163 814 |

Moins : dépréciation |

|

|

1 784 |

|

|

10 176 |

|

|

15 774 |

|

|

36 061 |

Frais de ventes, généraux et administratifs ajustés |

|

$ |

361 435 |

|

$ |

275 648 |

|

$ |

1 284 689 |

|

$ |

1 077 977 |

|

|

|

|

|

|

|

|

|

||||

Rapprochement des PCGR avec les charges d'exploitation ajustées : |

|

|

|

|

|

|

|

|

||||

Charges d'exploitation PCGR |

|

|

912 372 |

|

|

775 195 |

|

|

3 286 595 |

|

|

2 919 111 |

Moins : charges de rémunération en actions |

|

|

92 752 |

|

|

78 126 |

|

|

367 588 |

|

|

303 162 |

Moins : dépréciation |

|

|

18 964 |

|

|

17 047 |

|

|

71 858 |

|

|

62 302 |

Moins : amortissement des actifs incorporels |

|

|

1 838 |

|

|

188 |

|

|

3 500 |

|

|

751 |

Charges d'exploitation ajustés |

|

$ |

798 818 |

|

$ |

679 834 |

|

$ |

2 843 649 |

|

$ |

2 552 896 |

|

|

|

|

|

|

|

|

|

||||

Rapprochement des PCGR avec la perte issue des opérations ajustée : |

|

|

|

|

|

|

|

|

||||

Perte issue des opérations PCGR |

|

$ |

(383 795) |

|

$ |

(468 622) |

|

$ |

(1 207 736) |

|

$ |

(1 789 665) |

Plus : charges de rémunération en actions |

|

|

92 752 |

|

|

78 126 |

|

|

367 588 |

|

|

303 162 |

Plus : dépréciation |

|

|

20 862 |

|

|

17 047 |

|

|

80 436 |

|

|

62 302 |

Plus : amortissement des actifs incorporels |

|

|

2 957 |

|

|

969 |

|

|

7 239 |

|

|

3 976 |

Perte issue des opérations ajustée |

|

$ |

(267 224) |

|

$ |

(372 480) |

|

$ |

(752 473) |

|

$ |

(1 420 225) |

|

|

|

|

|

|

|

|

|

||||

Veuillez noter que les chiffres présentés ci-dessus peuvent ne pas s'additionner exactement en raison de l’arrondissement

À propos de BeiGene

BeiGene est une société de biotechnologie internationale qui découvre et développe des traitements oncologiques innovants, plus abordables et plus accessibles pour les patients atteints de cancer dans le monde entier. Notre vaste portefeuille nous permet d’accélérer le développement de notre pipeline diversifié de nouvelles thérapies grâce à nos capacités internes et à nos collaborations. Nous nous engageons à apporter une amélioration radicale de l’accès aux médicaments pour un plus grand nombre de patients qui en ont besoin. Notre équipe mondiale en pleine expansion compte plus de 10 000 collègues répartis sur les cinq continents, avec des bureaux administratifs situés à Bâle, Pékin et Cambridge, aux États-Unis. Pour plus d’informations sur BeiGene, rendez-vous sur www.beigene.com et suivez-nous sur LinkedIn et X (anciennement Twitter).

Déclarations prospectives

Le présent communiqué de presse contient des déclarations prospectives au sens du Private Securities Litigation Reform Act de 1995 et d’autres lois fédérales sur les valeurs mobilières, notamment des déclarations concernant les progrès de BeiGene pour devenir un innovateur en oncologie de prochaine génération ; l’avenir du portefeuille d’oncologie de BeiGene ; la capacité de BeiGene à accroître ses revenus dans les régions nouvelles et existantes, en particulier aux États-Unis ; les capacités prévues et les dates de fin de construction des installations de fabrication de la Société et la possibilité que ces installations augmentent les capacités de fabrication ; les approbations réglementaires, les soumissions et les activités cliniques prévues de BeiGene ; et les plans, engagements, aspirations et objectifs de BeiGene dans la rubrique « À propos de BeiGene ». Les résultats réels peuvent différer sensiblement de ceux indiqués dans les énoncés prospectifs en raison de divers facteurs importants, y compris la capacité de BeiGene à démontrer l’efficacité et l’innocuité de ses médicaments candidats ; les résultats cliniques pour ses médicaments candidats, qui peuvent ne pas soutenir le développement ou l’approbation de mise sur le marché ; les mesures prises par les organismes de réglementation, qui peuvent influer sur le lancement, le calendrier et l’avancement des essais cliniques et de l’approbation de mise sur le marché ; la capacité de BeiGene à obtenir un succès commercial pour ses médicaments commercialisés et ses candidats médicamenteux, si elle est approuvée ; la capacité de BeiGene à obtenir et à maintenir la protection de la propriété intellectuelle pour ses médicaments et ses technologies ; la dépendance de BeiGene à l’égard de tiers pour la mise au point, la fabrication, la mise sur le marché et d’autres services de médicaments ; l’expérience limitée de BeiGene dans l’obtention d’approbations réglementaires et la mise sur le marché de produits pharmaceutiques ; la capacité de BeiGene à obtenir des fonds supplémentaires pour les opérations et à achever le développement de ses médicaments candidats et à atteindre et maintenir la rentabilité ; et ces risques sont discutés plus en détail dans la section intitulée « Risk Factors » du plus récent rapport annuel de BeiGene sur le formulaire 10-K, ainsi que des discussions sur les risques potentiels, les incertitudes et d’autres facteurs importants dans les rapports ultérieurs déposés par BeiGene auprès de la Securities and Exchange Commission des États-Unis. Toutes les informations contenues dans ce communiqué de presse sont valables à la date du présent communiqué de presse, et BeiGene ne s’engage à mettre à jour ces informations que si la loi l’exige.

IMBRUVICA® est une marque déposée de Pharmacyclics LLC.

Le texte du communiqué issu d’une traduction ne doit d’aucune manière être considéré comme officiel. La seule version du communiqué qui fasse foi est celle du communiqué dans sa langue d’origine. La traduction devra toujours être confrontée au texte source, qui fera jurisprudence.