Résultats annuels 2019 : Korian tire les bénéfices de son modèle de croissance diversifié et multilocal (1)

Résultats annuels 2019 : Korian tire les bénéfices de son modèle de croissance diversifié et multilocal (1)

- Forte dynamique de croissance : chiffre d’affaires en hausse de +8,3%, dont 3,8% en organique

- Accélération de la diversification dans le médical et les services de soin à domicile : 470 000 clients en 2019 (x2 par rapport à 2016)

Augmentation du parc de 4 528 lits, soit un total de 82 675 lits à fin 2019

- Amélioration de +50 points de base de la marge opérationnelle (EBITDA) à 14,8 %

- Augmentation de l’investissement dans l’encadrement des équipes compensé par une gestion efficace des coûtrs de structure

- Contribution positive de la diversification du portefeuille d’activités et de la stratégie « Asset Smart » : taux de détention immobilière porté à 22 %

- Bonne progression de la génération de cash-flow libre opérationnel à 231 M€

- 353 M€ d’investissements pour accompagner la stratégie « Buy & Build »

- Expansion géographique ciblée avec l’entrée du Groupe dans 2 nouveaux pays : Espagne (2 000 lits en 2019) et Pays-Bas (pipeline de 1 300 lits d’ici 2021)

Investissement dans le développement des activités médicales, les services de soin à domicile et des solutions digitales innovantes

- Valeur du portefeuille immobilier supérieure à 2 Mds€ (x2 depuis 2016)

- Structure financière solide dans un contexte d’accélération du développement

- Stabilité du levier d’endettement net retraité à 3,1x et niveau de dette immobilière rapporté à la valeur des actifs (LTV) de 52%

- Projet d’entreprise « Le Soin à cœur » : Korian, 1ère entreprise du secteur à définir 15 objectifs ESG pour témoigner de son engagement envers ses clients, ses salariés, et les parties prenantes

- Accélération de la dynamique de croissance en 2020 et confiance dans la réalisation des objectifs 2021

- 2020 : Croissance du chiffre d’affaires d’environ 9% et marge d’EBITDA supérieure à 15%

- 2021 : Chiffre d’affaires supérieur à 4,2 Mds€, marge d’EBITDA supérieure à 15,5% et cash flow libre opérationnel autour de 300 M€

- Dividende proposé à l’Assemblée Générale en hausse de 10% à 0,66€, avec option de paiement en actions

PARIS--(BUSINESS WIRE)--« Les très bons résultats de l’exercice 2019 marquent le succès de la dynamique de transformation du groupe: grâce à notre stratégie de croissance ciblée - Buy & Build- nous diversifions activement nos offres pour être en mesure d’accompagner un nombre croissant de clients avec la solution qui correspond le mieux à leur situation, au domicile, en ambulatoire ou dans l’un de nos lieux de vie et de soins. Parallèlement, notre entrée sur les marchés espagnol et néerlandais nous a permis de conforter notre leadership européen.», déclare Sophie Boissard, Directrice Générale du Groupe Korian.

« A travers notre projet d’entreprise « Le soin à cœur », lancé en 2019, nous voulons construire un pacte de confiance durable avec nos clients, leurs proches d’une part, nos salariés d’autre part, et plus largement avec l’ensemble de nos parties prenantes. Nous sommes heureux d’être le premier Groupe de soin européen à concrétiser notre engagement à travers 15 objectifs ESG reflétant nos valeurs et notre mission. »

Les comptes consolidés et audités de l’exercice 2019 ont été arrêtés par le Conseil d’administration du 27 février 2020. Un rapport avec une certification sans réserve est en cours d’émission par les Commissaires aux comptes.

Les comptes ont été préparés en conformité avec la nouvelle norme IFRS 16. Pour des raisons de comparabilité, les informations financières présentées ci-après sont hors application de la norme IFRS 16.

_______________________

1Les chiffres figurant dans ce communiqué de presse sont présentés hors IFR16. Les états financiers de l’execice 2019, publiés sous la norme IFRS 1, figurent dans les états financiers et annexes publiés et disponibles sur le site internet de la Société à la rubrique Finance. Le Compte de résultat, Bilan et Tableau de financement présentés en annexe du présent communiqué mettent en avant les impacts IFRS 16.

Chiffre d’affaires du 4ème trimestre et Chiffre d’affaires et Résultats annuels 2019

Une forte dynamique de développement et de transformation, portée par l’accélération de la croissance organique

Le chiffre d’affaires du 4ème trimestre 2019 enregistre une hausse de 8,3% à 934,9 M€, ce qui témoigne de la forte dynamique de développement du Groupe, à la fois par croissance organique (+3,8%) et par croissance externe.

En 2019, le chiffre d’affaires s’établit à 3 612 M€, en hausse de 8,3 %. La croissance organique, en hausse de 3,8 %, contre 3,0 % un an auparavant, bénéficie de la contribution des activités historiques et la diversification en cours, visant à faire de Korian le premier groupe européen de soins proposant une gamme complète de services et de solutions au service de la fragilité et du Grand Âge. Toutes les zones géographiques, et toutes les activités ont contribué à la hausse du chiffre d’affaires. Les activités médicales en particulier ont progressé d’environ 10% à l’échelle du Groupe, portées par la transformation du parc de cliniques en France et les différentes acquisitions ciblées réalisées, notamment en Italie.

Le développement des activités ambulatoires, et la montée en puissance des activités de soins à domicile se traduisent par le doublement du nombre des personnes prises en charge en 2019 par rapport à 2016 – soit 470 000 clients servis en 2019, contre 240 000 en 2016. Le portefeuille exploité du Groupe compte désormais 4 528 lits et 90 nouveaux sites, ce qui porte le nombre total de lits et de sites à respectivement 83 000 et 900.

Grâce à sa stratégie multi-locale et partenariale, le Groupe Korian entend pouvoir proposer dans chacun des 600 bassins de vie où il est présent en Europe un parcours de soins diversifié et adapté aux besoins de chacun.

Le Groupe a également fait son entrée en Espagne d’une part, où il compte désormais plus de 15 établissements- maisons de retraites et centres de réhabilitation- représentant une capacité totale de 2 000 lits, et aux Pays Bas d’autre part, où il développe une plateforme diversifiée proposant quatre typologies d’offre : des communautés de soins pour les personnes atteintes de la maladie d’Alzheimer, des maisons médicalisées proposant notamment un accompagnement de fin de vie, des résidences service et des cliniques de réadaptation gériatrique. D’ici fin 2021 et compte tenu des établissements en ramp up, le Groupe exploitera un portefeuille de 1300 lits, sur 22 établissements.

Au total, le Groupe a réalisé en 2019 20 acquisitions dans tous les pays où il est présent, pour un investissement total de 353 M€. Ces opérations ont permis de diversifier les offres, de consolider la présence locale et d’accélérer la transformation digitale du Groupe.

Par ailleurs, le Groupe a été particulièrement actif sur le volet Build de sa stratégie en 2019, avec les 28 projets greenfield ou brownfield qui ont été réalisés. Il a aujourd’hui un pipeline de 142 projets, autour de 4 concepts :

- des « Maisons Korian » , càd des plateformes associant maisons de retraite médicalisée, accueil de jour, résidences services, - 45 projets à date ;

- des cliniques et plateformes de soins médicaux - 22 projets à date ;

- des communautés de vie et colocations seniors – 200 projets à date, dont 30 projets Age&Vie à livrer en 2021 ;

- des résidences service – plus de 20 projets à date.

En ce qui concerne l’EBITDAR du Groupe en 2019, il ressort à 948 M€, soit une marge d’EBITDAR stable, à 26,2 %. Cette évolution reflète les efforts consentis par le Groupe en matière de qualité du travail et dans les dépenses de formation, pour conforter un modèle de croissance équilibré et durable, et accompagner la spécialisation croissante des activités, Ainsi, les dépenses de personnel ont augmenté plus rapidement que le chiffre d’affaires, cette évolution étant compensée en France et en Allemagne par une gestion efficace des autres charges d’exploitation.

Par pays :

- La France2, enregistre une forte croissance de son chiffre d’affaires à +7,1 % (contre +3,9 % en 2018) portée par l’accélération de la croissance organique qui ressort à 3,2 %, soit une hausse de 50 points de base par rapport à 2018. Cette croissance est tirée notamment par la dynamique de transformation du pôle Santé, la contribution des nouvelles activités - soins à domicile, Age&Vie - et la montée en gamme des établissements existants (programmes de rénovation), ainsi par les acquisitions réalisées en Espagne. La marge d’EBITDAR est stable à 27,1 %.

- En Allemagne, le chiffre d’affaires progresse également de façon significative, à + 5,3 %, contre une hausse de + 3,5 % en 2018. Cette évolution résulte essentiellement de l’accélération de la croissance organique, qui ressort à +4,5 % (contre +3,7 % en 2018), sous l’effet d’une gestion optimlisée des revenus et d’un care-mix favorable. La marge d’EBITDAR progresse de 50 points de base par rapport à 2018 à 26,2 %, l’impact des investissements dans le capital humain étant compensé par les gains d’efficacité réalisés sur les autres coûts.

- Au Benelux3, la croissance reste soutenue à 18,2 % (contre 20,3 % en 2018) grâce à l’acquisition de Senior Assist. La forte croissance organique, ressort à +5,7 % en 2019, en hausse de 200 points de base par rapport à 2018, grâce à la montée en charge régulière de certains établissements. L’EBITDAR est en légère baisse à 25,2 % (contre 25,9 % en 2018) suite notamment à l’intégration du portefeuille néerlandais, qui comprend plusieurs sites en phase de montée en charge et un pipeline de projets de développement.

- En Italie, le chiffre d’affaires a progressé de 9,3 %, nourri par les acquisitions réalisées en matière de cliniques spécialisées et services de soins ambulatoires. Le nombre des patients pris en charge par Korian Italie a ainsi augmenté de plus de 150 % en 3 ans. Par ailleurs, la croissance organique progresse de 50 bp à 2,2%, sous l’effet de la spécialisation croissante du réseau. Cette forte croissance n’a pas eu d’effet dilutif sur la marge d’EBITDAR qui reste stable à 23,7 % (contre 23,6 % en 2018).

L’EBITDA de Korian s’établit à 535,1 M€ pour l’exercice 2019, en hausse de 12,2 % par rapport à 2018. La marge d’EBITDA a ainsi progressé de 50 points de base, pour s’établir à 14,8 %. L’amélioration de la marge d’EBITDA tient d’une part, pour 20 points de base, à l’évolution du mix d’activité (soins ambulatoires, soins à domicile et diversification des services) et d’autre part à la forte contribution de la stratégie immobilière « Asset Smart » à hauteur de 30 points de base.

Korian est à présent propriétaire des murs de 184 établissements, dont la valeur totale s’élève à plus de 2 milliards d’euros. Ces actifs représentent 22 % des actifs immobiliers exploités par le Groupe, répartis dans les différentes zones géographiques. Le Groupe a investi 279 M€ dans l’immobilier en 2019.

Le résultat opérationnel courant (EBIT) s’élève à 337,7 M€, soit 9,3 % du chiffre d’affaires (contre 9,4 % en 2018).

Le résultat net part du Groupe s’élève à 136 M€ soit une augmentation de 10,4 % par rapport à 2018 qui comprend une charge d’impôts de 64,7 M€ et un taux d’imposition de 32 %.

Solidité de la structure financière

L’augmentation de l’EBITDA et la bonne gestion du besoin en fonds de roulement permettent au Groupe d’enregistrer une augmentation de 13% de la génération de cash flow libre opérationnel4 à 231M€ en 2019. Le ratio de conversion de l’EBITDA est ainsi de 43 %. Il est rappelé que les investissements de maintenance, qui ont représenté en 2019 2,7% du chiffre d’affaires , sont inclus dans le cash flow libre opérationnel.

Korian conforte ainsi la solidité de son bilan, dans un contexte de forte croissance et d’investissements importants, avec un levier d’endettement net retraité égal à 3,1x l’EBITDA. La dette nette du Groupe est passée de 2 724 M€ au 31 décembre 2018 à 3 157 M€. Près de la moitié de cette hausse est due à une augmentation de la dette immobilière. La dette immobilière représente 1 062 M€, à rapporter à un portefeuille immobilier dont la valeur s’établit à 2 035 M€, et le niveau de dette immobilière rapporté à la valeur des actifs (LTV) est de 52 %, contre 51 % en 2018.

__________________________

2 Incluant les activités en Espagne (25,5M€)

3 Incluant les activités aux Pays-Bas (12,4M€)

4 La variation est calculée sur la base d’un cash flow libre opérationnel retraité en 2018 compte tenu du remboursement de TVA comptabilisé en 2017

Projets RH et actions en direction des salariés

En 2019, le Groupe a recruté plus de 11 000 salariés permanents, compte tenu de sa dynamique de croissance et du renforcement des structures opérationnelles dans ses réseaux. Il table sur plus de 12 000 recrutements de collaborateurs permanents en 2020, portant ainsi à 2500 le nombre d’emplois nets créés sur la période 2019-2020.

Le Groupe a consenti des efforts de formation significatifs : en moyenne les salariés ont bénéficié de plus de 15 heures de formation au cours de l’année, tandis que plus de 4% des collaborateurs étaient engagés dans des parcours qualifiants, soit une hausse de 20 % concentrée en France et en Allemagne.

De nouveaux centres de formation des apprentis ont été lancés en France et en Allemagne, notamment pour les métiers de la cuisine et le personnel soignant.

En 2020, Korian créera en France son propre centre de formation dédié aux métiers du soin et lancera en mai son « learning hub » à Lyon en partenariat avec des acteurs de renom, pour produire les contenus de formation digitaux adaptés aux métiers du Grand Age et de la fragilité et faciliter la mise en situation des alternants.

Le Groupe a développé, en partenariat avec le groupe de formation des cadres IFGExecutive Education, un programme de formation exclusif à l’échelle européenne pour ses directeurs de site Le déploiement de ce programme certifiant d’une durée de 3 ans s’engage à l’échelle du Groupe en 2020.

Korian poursuivra en 2020 ses efforts en faveur du développement de ses collaborateurs, pour soutenir le niveau d’engagement remarquable de ses équipes, dont le taux atteignait en 2019 75%5.

____________________

5 Enquête IPSOS 2019 – 25 000 répondants

Responsabilité sociétale et environnementale

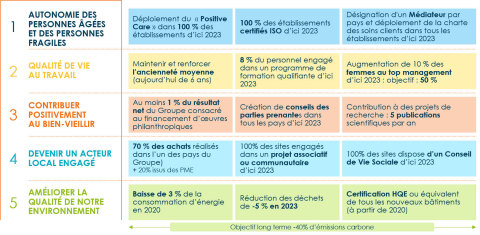

Pour témoigner de son engagement envers ses clients et leurs familles, ses salariés, et l’ensemble des parties prenantes, Korian a défini 15 objectifs mesurables, qui reflètent les 5 principales dimensions de sa responsabilité sociétale et environnementale. Ces objectifs visent à :

- Apporter un soin de qualité aux aidants et aux aidés, en promouvant la liberté de choix et le maintien de l’autonomie des personnes fragiles ;

- Prendre soin de ceux qui prennent soin en améliorant la qualité du travail et en développant les compétences ;

- Contribuer positivement et proactivement à la société de la longévité ;

- Etre un acteur local engagé dans les territoires ;

- Limiter l’empreinte carbone de nos activités pour lutter contre le changement climatique.

Ces engagements font tous l’objet de plans d’actions spécifiques. Il sera rendu compte chaque année des progrès réalisés.

Perspectives

Fort des bons résultats de l’exercice 2019, d’un pipeline de plus de 15 000 lits, et des acquisitions annoncées depuis le début de l’année 2020, qui incluent l’expansion du parc de lits aux Pays-Bas et l’acquisition de 5 Santé, le Groupe anticipe une accélération de sa croissance en 2020 avec une hausse d’environ 9 % de son chiffre d’affaires et une marge d’EBITDA supérieure à 15 %.

Le Groupe est également confiant dans la réalisation de ses objectifs 2021 : chiffre d’affaires supérieur à 4,2 Mds€, marge d’EBITDA supérieure à 15,5 % et génération de cash flow libre opérationnel de 300 M€.

Assemblée Générale et proposition relative à la distribution de dividende

Lors de l’Assemblée Générale annuelle qui se tiendra le 28 mai 2020, le Conseil d’administration soumettra à l’approbation des actionnaires la distribution d’un dividende de 0,66€ par action (contre 0,60€ par action lors de l’exercice précédent) avec option de paiement en actions.

En matière de gouvernance, le Conseil d’administration, sur recommandation du Comité des Rémunérations et des Nominations, soumettra à l’approbation des actionnaires les renouvellements suivants :

- Renouvellement du mandat d’administrateur de M. Christian Chautard pour une durée de trois ans. Il a été convenu qu’en cas de renouvellement du mandat d’administrateur de M. Christian Chautard, le Conseil d’administration le confirmerait dans ses fonctions de Président à l’issue de l’Assemblée Générale annuelle, pour une durée identique à celle de son mandat d’administrateur ;

- Renouvellement du mandat du Dr Markus Muschenich pour une durée de trois ans.

Par ailleurs, le Conseil d’administration prend acte du départ de M. Jérôme Grivet, président du Comité d’investissement, après 8 années au cours desquelles il a fait bénéficier la société de sa grande expérience et de sa hauteur de vue. Il tient à remercier chaleureusement M. Jérome Grivet pour son engagement et sa remarquable contribution au développement du Groupe. Le Conseil proposera à l‘approbation des actionnaires la nomination de M. Philippe Dumont, Directeur Général adjoint de Crédit Agricole S.A, Directeur assurance et DG de CAA et Predica, comme administrateur pour un mandat de trois ans.

Enfin, le Conseil d’administration proposera aux actionnaires la nomination de Mme Sophie Boissard, Directrice Générale du Groupe, comme administratrice pour un mandat de trois ans.

Le mandat d’Investissement PSP prenant fin à l’issue de l’Assemblée Générale 2020, le Conseil d’administration remercie vivement ses représentants pour leur contribution au Conseil d’administration.

À la clôture de l’Assemblée Générale qui se déroulera le 28 mai 2020, le Conseil d’administration sera donc composé à parts égales d’administrateurs des deux sexes, et pour moitié d’administrateurs indépendants.

Présentation des résultats annuels 2019 – Réunion Analystes

La présentation des résultats annuels 2019 se déroulera le 28 février 2020 à 10h00 au Cercle d’Aumale 22 rue d’Aumale, 75009 Paris (acueil café dès 9h30)

Les résultats annuels 2019 seront retransmis en direct depuis le site www.korian.com (section Investisseurs) ou via le lien ci-après : https://channel.royalcast.com/korianen/#!/korianen/20200228_1

Une diffusion en différé sera disponible en ligne dans la journée.

La présentation sera également disponible sur le site internet de la Société

Prochaine communication

29 avril 2020 : chiffre d’affaires du 1er trimestre 2020 (après clôture de la bourse)

A propos de Korian

Korian, premier groupe européen du soin et de l’accompagnement au service du Grand Âge et des fragilités. www.korian.com

Korian est cotée sur le compartiment A d’Euronext Paris depuis novembre 2006 et fait partie des indices suivants : SBF 120, CAC Health Care, CAC Mid 60, CAC Mid & Small et MSCI Global Small Cap

Ticker Euronext : KORI - ISIN : FR0010386334 – Reuters : KORI.PA – Bloomberg : KORI.FP

ANNEXES

Chiffre d’affaires

En M€ |

1er trimestre |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

424,8 |

400,4 |

+6,1% |

+3,0% |

48,7% |

Allemagne |

233,6 |

223,7 |

+4,4% |

+4,4% |

26,8% |

Belgique |

123,7 |

100,8 |

+22,6% |

+6,7% |

14,2% |

Italie |

89,5 |

81,1 |

+10,4% |

+2,5% |

10,3% |

Total Chiffre d'affaires |

871,6 |

806,1 |

+8,1% |

+3,8% |

100,0% |

* Inclus Espagne 3,9M€ |

|

|

|

|

|

En M€ |

2ème trimestre |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

440,0 |

412,1 |

+6,8% |

+3,2% |

49,1% |

Allemagne |

239,4 |

226,0 |

+5,9% |

+5,0% |

26,7% |

Belgique |

124,6 |

103,3 |

+20,6% |

+5,6% |

13,9% |

Italie |

91,7 |

86,5 |

+6,0% |

+1,0% |

10,2% |

Total Chiffre d'affaires |

895,7 |

827,8 |

+8,2% |

+3,8% |

100,0% |

* Inclus Espagne 4,3 M€ |

|

|

|

|

|

En M€ |

1er semestre |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

864,9 |

812,5 |

+6,4% |

+3,1% |

48,9% |

Allemagne |

473,0 |

449,7 |

+5,2% |

+4,7% |

26,8% |

Belgique |

248,3 |

204,1 |

+21,6% |

+6,1% |

14,0% |

Italie |

181,2 |

167,6 |

+8,1% |

+1,7% |

10,3% |

Total Chiffre d'affaires |

1767,3 |

1633,9 |

+8,2% |

+3,8% |

100,0% |

* Inclus Espagne 8,2 M€ |

|

|

|

|

|

En M€ |

3ème trimestre |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

442,2 |

415,3 |

+6,5% |

+2,8% |

48,6% |

Allemagne |

243,2 |

230,6 |

+5,5% |

+4,7% |

26,7% |

Belgique |

133,1 |

108,8 |

+22,3% |

+6,9% |

14,6% |

Italie |

91,9 |

84,9 |

+8,2% |

+2,7% |

10,1% |

Total Chiffre d'affaires |

910,3 |

839,6 |

+8,4% |

+3,8% |

100,0% |

* Inclus Espagne 8,2M€ |

|

|

|

|

|

** Inclus Belgique et Pays-Bas (6,9 M€) |

|||||

En M€ |

9 mois |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

1 307,0 |

1 227,9 |

+6,4% |

+3,0% |

48,8% |

Allemagne |

716,2 |

680,3 |

+5,3% |

+4,7% |

26,7% |

Belgique |

381,3 |

312,9 |

+21,9% |

+6,4% |

14,2% |

Italie |

273,1 |

252,4 |

+8,2% |

+2,0% |

10,2% |

Total Chiffre d'affaires |

2 677,6 |

2 473,5 |

+8,2% |

+3,8% |

100,0% |

* Inclus Espagne 16,3 M€ |

|

|

|

|

|

** Inclus Belgique et Pays-Bas (6,9 M€) |

|||||

En M€ |

4ème trimestre |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

453,9 |

416,5 |

+9,0% |

+4,0% |

48,5% |

Allemagne |

244,9 |

232,5 |

+5,3% |

+3,9% |

26,2% |

Benelux** |

134,2 |

123,2 |

+8,9% |

+3,8% |

14,4% |

Italie |

102,0 |

90,8 |

+12,3% |

+2,5% |

10,9% |

Total Chiffre d'affaires |

934,9 |

863,00 |

+8,3% |

+3,8% |

100,0% |

* Inclus Espagne (9,1M€) |

|

|

|

|

|

** Inclus Belgique et Pays-Bas (5,5M€) |

|||||

En M€ |

Annuel 2019 |

% Variation |

Part CA |

||

Chiffre d'affaires |

2019 |

2018 |

Publiée |

Organique |

% |

France* |

1 760,9 |

1 644,4 |

+7,1% |

+3,2% |

48,7% |

Allemagne |

961,1 |

912,7 |

+5,3% |

+4,5% |

26,6% |

Benelux** |

515,5 |

436,2 |

+18,2% |

+5,7% |

14,3% |

Italie |

375,0 |

343,2 |

+9,3% |

+2,2% |

10,4% |

Total Chiffre d'affaires |

3 612,5 |

3 336,5 |

+8,3% |

+3,8% |

100,0% |

* Inclus Espagne (25,5M€) |

|

|

|

|

|

** Inclus Belgique et Pays-Bas (12,4M€) |

|||||

Compte de résultat

M€ |

2019 |

IFRS 16 |

2019 |

|

Hors IFRS 16 |

Ajustements |

IFRS 16 |

Chiffre d'affaires |

3 612,5 |

- |

3 612,5 |

Charges de personnel |

(2 005,3) |

- |

(2 005,3) |

% du chiffre d'affaires |

55,5% |

- |

55,5% |

Autres charges |

(659,1) |

(3,6) |

(662,7) |

% du chiffre d'affaires |

18,2% |

- |

18,3% |

EBITDAR |

948,1 |

(3,6) |

944,6 |

% du chiffre d'affaires |

26,2% |

- |

26,1% |

Loyers externes |

(413,0) |

353,3 |

(59,7) |

% du chiffre d'affaires |

11,4% |

- |

1,7% |

EBITDA |

535,1 |

349,8 |

884,9 |

% du chiffre d'affaires |

14,8% |

- |

24,5% |

Amortissements |

(197,4) |

(313,2) |

(510,6) |

EBIT |

337,7 |

36,5 |

374,3 |

% du chiffre d'affaires |

9,3% |

- |

10,4% |

Dépenses non courantes |

(15,7) |

- |

(15,7) |

Résultat opérationnel |

322,1 |

36,5 |

358,6 |

% du chiffre d'affaires |

8,9% |

- |

9,9% |

Résultat financier |

(119,9) |

(63,2) |

(183,1) |

Résultat avant impôts |

202,2 |

(26,6) |

175,5 |

Impôts sur le résultat |

(64,7) |

5,4 |

(59,3) |

% taux d'impôt |

32,0% |

20,2% |

33,8% |

Part des intérêts ne conférant pas le contrôle |

(1,5) |

- |

(1,5) |

Résultat net - Part du Groupe |

136,0 |

(21,3) |

114,7 |

Bilan

Actif |

||

En milliers d’euros |

31.12.2019 |

31.12.2018 |

Goodwills |

2 504 154 |

2 311 822 |

Immobilisations incorporelles |

1 943 860 |

1 822 819 |

Immobilisations corporelles |

2 031 514 |

2 292 431 |

Droits d'utilisation |

3 441 069 |

- |

Immobilisations financières |

38 152 |

57 296 |

Impôts différés actifs |

76 259 |

140 132 |

Actifs non courants |

10 035 008 |

6 624 501 |

Stocks |

33 909 |

17 113 |

Clients et comptes rattachés |

284 047 |

235 611 |

Autres créances et actifs courants |

235 870 |

192 666 |

Instruments financiers actif |

4 619 |

3 213 |

Trésorerie |

344 786 |

550 361 |

Actifs courants |

903 232 |

998 964 |

Actifs détenus en vue de leur cession |

- |

- |

Total de l’actif |

10 938 240 |

7 623 465 |

Passif |

||

En milliers d’euros |

31.12.2019 |

31.12.2018 |

Capital |

413 641 |

409 882 |

Primes |

902 503 |

881 765 |

Réserves et résultats consolidés |

1 242 043 |

1 264 538 |

Capitaux propres (part du Groupe) |

2 558 187 |

2 556 185 |

Intérêts ne conférant pas le contrôle |

11 449 |

11 814 |

Capitaux propres totaux |

2 569 637 |

2 567 999 |

Provisions pour retraites |

85 454 |

70 769 |

Impôts différés passifs |

534 627 |

583 287 |

Autres provisions |

57 028 |

115 982 |

Emprunts et dettes financières |

2 408 004 |

2 861 096 |

Obligations locatives à plus d'un an |

3 315 424 |

- |

Autres dettes non courantes |

38 544 |

32 132 |

Passifs non courants |

6 439 082 |

3 663 266 |

Provisions à moins d'un an |

12 607 |

12 482 |

Fournisseurs et comptes rattachés |

369 942 |

315 111 |

Autres dettes et comptes de régularisation |

733 205 |

635 523 |

Emprunts à moins d'un an et découverts bancaires |

453 481 |

412 948 |

Obligations locatives à moins d'un an |

331 270 |

- |

Instruments financiers passif |

29 016 |

16 136 |

Passifs courants |

1 929 522 |

1 392 200 |

Passifs liés à des actifs détenus en vue de leur cession

|

- |

- |

Total du passif |

10 938 240 |

7 623 465 |

Tableau de financement

€m |

2019 |

IFRS 16 |

2019 |

|

Hors FRS 16 |

Ajustements |

FRS 16 |

EBITDA |

535,1 |

349,8 |

884,9 |

Non cash et autres |

(38,8) |

12,2 |

(26,7) |

Variation du besoin en fonds de roulement |

6,5 |

0 |

6,5 |

Dépenses d'investissements opérationnels |

(99,0) |

- |

(99,0) |

Flux net de trésorerie généré par l'activité |

403,8 |

362,0 |

765,8 |

Impôts sur les bénéfices payés |

(58,9) |

- |

(58,9) |

Frais financiers payés |

(114,3) |

(63,2) |

(177,5) |

Cash flow libre opérationnel |

230,6 |

298,8 |

529,4 |

Dépenses d'investissements de développement |

(99,4) |

- |

(99,4) |

Investissements financiers (acquisitions) |

(254,3) |

- |

(254,3) |

Free cash flow |

(123,2) |

298,8 |

175,6 |

Distribution de dividendes |

(33,4) |

- |

(33,4) |

Investissements/désinvestissements immobiliers |

(278,8) |

- |

(278,8) |

Ajustements non cash à la dette nette et autres |

2,2 |

(393,4) |

(391,2) |

Net debt variation |

(433,2) |

(94,6) |

(527,8) |

Contacts

CONTACTS INVESTISSEURS

Sarah Mingham

Directrice des Relations

Investisseurs et des Financements

sarah.mingham@korian.com

Tél. : +33 (0)1 55 37 53 55

Carole Alexandre

Directrice Adjointe

des Relations Investisseurs

carole.alexandre@korian.com

Tél. : +33 (0)7 64 65 22 44

CONTACT PRESSE

Marjorie Castoriadis

Responsable relations presse

marjorie.castoriadis@korian.fr

Tél. : +33 (0)7 63 59 88 81