SAN MATEO, Kalifornien--(BUSINESS WIRE)--BeiGene, Ltd. (NASDAQ: BGNE; HKEX: 06160; SSE: 688235), ein globales Onkologieunternehmen, gab heute die Ergebnisse des zweiten Quartals 2024 und Updates zum Unternehmen bekannt, die das Unternehmen für zukünftiges globales Wachstum stärken.

„Wir hatten ein hervorragendes zweites Quartal und erreichten einen Wendepunkt, da BeiGene ein positives Nicht-GAAP-Betriebsergebnis mit schnell steigenden globalen Umsätzen und anhaltender Finanzdisziplin erzielte. Nachdem wir diesen Meilenstein nun erreicht haben, wollen wir unsere differenzierten, strategischen Fähigkeiten als führender, globaler Onkologie-Innovator weiter ausbauen“, so John V. Oyler, Mitbegründer, Chairman und CEO von BeiGene. „BRUKINSA etabliert sich in den USA als führendes BTKi-Präparat bei neuen Patienten über alle zugelassenen Indikationen hinweg und demonstriert die Stärke seiner klinischen Wirksamkeits- und Sicherheitsdaten. Zudem ist es das einzige BTKi, das in einer direkten Vergleichsstudie eine überlegene Wirksamkeit gegenüber Ibrutinib aufweist. Als führendes Unternehmen im Bereich der Hämatologie wollen wir mit Unterstützung eines der größten Onkologie-Forschungsteams der Branche unsere Aktivitäten auf andere weit verbreitete Krebsarten ausweiten. Dank unseres kontinuierlichen Wachstums in etablierten biopharmazeutischen Zentren wie New Jersey und der Schweiz befinden wir uns in einer optimalen Position, um mit unseren innovativen Medikamenten noch mehr Patienten zu erreichen.“

Finanzielle Highlights

(Beträge in Tausend US-Dollar)

|

|

Drei Monate zum 30. Juni |

|

|

|

Sechs Monate zum 30. Juni |

|

|

||||||||||||||

(in Tausend, außer bei Prozentangaben) |

|

|

2024 |

|

|

|

2023 |

|

|

% Change |

|

|

2024 |

|

|

|

2023 |

|

|

Veränderung in % |

||

Nettoproduktumsätze |

|

$ |

921.146 |

|

|

$ |

553.745 |

|

|

66 |

% |

|

$ |

1.668.064 |

|

|

$ |

964.036 |

|

|

73 |

% |

Nettoumsatz aus Kooperationen |

|

$ |

8.020 |

|

|

$ |

41.516 |

|

|

(81 |

)% |

|

$ |

12.754 |

|

|

$ |

79.026 |

|

|

(84 |

)% |

Gesamtumsatz |

|

$ |

929.166 |

|

|

$ |

595.261 |

|

|

56 |

% |

|

$ |

1.680.818 |

|

|

$ |

1.043.062 |

|

|

61 |

% |

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||

GAAP-Verlust aus Geschäftstätigkeit |

|

$ |

(107.161 |

) |

|

$ |

(318.715 |

) |

|

(66 |

)% |

|

$ |

(368.509 |

) |

|

$ |

(689.973 |

) |

|

(47 |

)% |

Bereinigter Gewinn (Verlust) aus dem operativen Geschäft* |

|

$ |

48.464 |

|

|

$ |

(193.051 |

) |

|

125 |

% |

|

$ |

(98.877 |

) |

|

$ |

(468.910 |

) |

|

(79 |

)% |

* Eine Erläuterung zur Verwendung von Nicht-GAAP-Finanzkennzahlen finden Sie im Abschnitt "Verwendung von Nicht-GAAP-Finanzkennzahlen" weiter unten in dieser Pressemitteilung. Einen Vergleichswert für jede Nicht-GAAP-Finanzkennzahl mit den am ehesten vergleichbaren GAAP-Kennzahlen finden Sie in der Tabelle am Ende dieser Pressemitteilung.

Wichtige Updates zum Geschäft

BRUKINSA ® (Zanubrutinib)

- Der BRUKINSA-Umsatz in den USA belief sich im zweiten Quartal 2024 auf insgesamt 479 Millionen US-Dollar, was einem Wachstum von 114 % gegenüber dem Vorjahreszeitraum entspricht. Dabei sind mehr als 60 % des Nachfragewachstums von Quartal zu Quartal auf den erweiterten Einsatz bei CLL zurückzuführen, da BRUKINSA weiter Marktanteile bei CLL-Neupatienten hinzugewinnen konnte; Der BRUKINSA-Umsatz in Europa belief sich im zweiten Quartal 2024 auf insgesamt 81 Millionen US-Dollar, was einem Wachstum von 209 % entspricht, das auf einen höheren Marktanteil in allen wichtigen Märkten, einschließlich Deutschland, Italien, Spanien, Frankreich und Großbritannien, zurückzuführen ist.

- Präsentation von Daten aus Arm D der Phase-3-SEQUOIA-Studie zur Bewertung von BRUKINSA in Kombination mit Venetoclax bei nicht vorbehandelten (treatment-naïve, TN) Patienten mit Hochrisiko-CLL und/oder kleinzelligem lymphozytischem Lymphom (Small Lymphocytic Lymphoma, SLL) mit del(17p)- und/oder TP53-Mutation als mündlichen Präsentation auf dem Hybrid-Kongress 2024 der European Hematology Association (EHA) vorgestellt; vorläufige Daten zeigten eine Ansprechrate von insgesamt 100 % bei 65 hinsichtlich des Ansprechens auswertbaren Patienten und eine Rate des kompletten Ansprechens (Complete Response, CR) plus CR mit unvollständiger hämatopoetischer Erholung (Complete Response with Incomplete Recovery, CRi) von 48 %; und

- Präsentation neuer Analysen, die eine verbesserte progressionsfreie Überlebens- und Ansprechrate sowie eine geringe Einnahme von blutdrucksenkenden Medikamenten bei mit BRUKINSA behandelten Patienten im Vergleich zu anderen Bruton-Tyrosinkinase-Inhibitoren (BTKis) zur Behandlung von CLL/SLL, einschließlich Acalabrutinib und Ibrutinib, auf der Jahrestagung der American Society of Clinical Oncology (ASCO) und der EHA belegen.

TEVIMBRA ® (Tislelizumab)

- Der Umsatz von Tislelizumab lag im zweiten Quartal 2024 bei 158 Millionen US-Dollar, was einem Wachstum von 6 % gegenüber dem Vorjahreszeitraum entspricht.

- Präsentation neuer Daten aus der Phase-3-Studie RATIONALE-306 zur Bewertung von TEVIMBRA plus Chemotherapie bei Patienten mit fortgeschrittenem oder metastasiertem Plattenepithelkarzinom des Ösophagus (ESCC) auf der ASCO-Tagung; und

- Erhalt eines Updates, dass die US-amerikanische Food and Drug Administration (FDA) die Zulassung für Tislelizumab bei inoperablem, rezidivierendem, lokal fortgeschrittenem oder metastasiertem ESCC in der Erstlinienbehandlung mit einem angestrebten PDUFA-Entscheidungsdatum im Juli 2024 aufgrund einer Verzögerung bei der Planung von Inspektionen an klinischen Standorten aufgeschoben hat.

Wichtige Pipeline-Highlights

Hämatologie

Sonrotoclax (BCL2-Inhibitor)

- Bisher haben sich bereits mehr als 1.000 Patienten für das Programm angemeldet;

- Abschluss der Rekrutierung für die globale Phase-2-Studie bei rezidiviertem/refraktärem Mantelzelllymphom (Mantle Cell Lymphoma, MCL) und Fortsetzung der Rekrutierung für die globale Phase-2-Studie bei Waldenström-Makroglobulinämie (Waldenström's macroglobulinemia, WM) sowie die nur in China durchgeführte Phase-2-Studie bei rezidivierter/refraktärer chronischer lymphatischer Leukämie (CLL), die alle mit Zulassungsabsicht durchgeführt werden, sowie Fortsetzung der Rekrutierung für die globale CELESTIAL-Phase-3-Studie in Kombination mit BRUKINSA bei chronischer lymphatischer Leukämie (TN CLL);

- Bei der EHA 2024 wurden Daten vorgestellt, die starke und dauerhafte Reaktionen mit einem vertretbaren Sicherheitsprofil in Phase-1-Studien in Kombination mit BRUKINSA bei R/R CLL/SLL und R/R MCL sowie Ergebnisse zusätzlicher Phase-1-Studien, die vielversprechende Ansprechraten, anhaltende Reaktionen und handhabbare Sicherheitsprofile als Monotherapie bei R/R WM, in Kombination mit Azacitidin bei TN und R/R akuter myeloischer Leukämie und in Kombination mit Dexamethason bei R/R multiplem Myelom mit Translokation (11;14) belegen,

- Erhalt des FDA-Fast-Track-Status für R/R WM; und

- Erwartung erster in Phase-3-Programme für R/R CLL und R/R MCL eingeschriebener Probanden im vierten Quartal 2024 oder ersten Quartal 2025.

BGB-16673 (BTK CDAC)

- Bis heute haben sich über 300 Patienten für das Programm angemeldet; es werden weiterhin potenziell für die Registrierung in Frage kommende Kohorten für die Expansion bei R/R MCL und R/R CLL aufgenommen; und

- Bei der EHA 2024 wurden Daten vorgestellt, die eine vielversprechende vorläufige Wirksamkeit und Sicherheit bei Patienten mit R/R CLL/SLL belegen; die Aufnahme des ersten Probanden in das Phase-3-Programm wird für das vierte Quartal 2024 oder das erste Quartal 2025 erwartet.

Solide Tumore

Lungenkrebs

- Es wird erwartet, dass mehrere randomisierte Kohorten mit Tislelizumab-Lungenkrebs-Kombinationen mit BGB-A445 (Anti-OX40), LBL-007 (Anti-LAG3) und BGB-15025 (HPK1-Inhibitor) im Jahr 2024 ausgewertet werden;

- BGB-C354 (B7H3 ADC): Initiierte Steigerung der Dosis für das erste intern entwickelte ADC des Unternehmens;

- BGB-R046 (IL-15-Pro-Pharmakon): Initiierte Steigerung der Dosis; hierbei handelt es sich um ein Zytokin-Pro-Pharmakon, das die proteaseabhängige Freisetzung von aktivem IL-15 in der Mikroumgebung des Tumors nutzt und durch Förderung der Expansion von T- und natürlichen Killerzellen (NK) eine Antitumoraktivität auslöst; und

- Pan-KRAS, MTA-kooperative PRMT5-Inhibitoren und ein auf EGFR CDAC zielender Protein-Degrader sind auf dem besten Weg, in der zweiten Hälfte des Jahres 2024 in die Klinik zu kommen.

Brustkrebs und gynäkologische Krebserkrankungen

- BGB-43395 (CDK4-Inhibitor): Fortgesetzte Steigerung der Dosis in Monotherapie und in Kombination mit Fulvestrant und Letrozol im antizipierten wirksamen Dosisbereich, ohne dass dosislimitierende Toxizitäten beobachtet wurden; bislang wurden über 60 Patienten in das Programm aufgenommen; erste Phase-1-Daten könnten im vierten Quartal 2024 veröffentlicht werden; und

- BG-68501 (CDK2-Inhibitor) und BG-C9074 (B7H4 ADC): Fortsetzung der Dosissteigerung bei der Monotherapie, mit erwartungsgemäßer Pharmakokinetik und ohne beobachtete dosislimitierende Toxizität.

Magen-Darm-Krebs

- Tislelizumab-Kombinationskohorten mit LBL-007 (Anti-LAG3) bei ESCC werden 2024 veröffentlicht;

- BLA wurde von der NMPA für Zanidatamab zur Behandlung von Zweitlinien-Gallenwegskrebs zugelassen; und

- Der bispezifische Antikörper CEA ADC, FGFR2b ADC und GPC3x4-1BB wird voraussichtlich in der zweiten Hälfte des Jahres 2024 in die klinische Testphase eintreten.

Immunologie und entzündliche Erkrankungen

- Beginn der klinischen Entwicklung von BGB-43035 (IRAK4 CDAC) mit dem Potenzial, einen stärkeren und schnelleren IRAK4-Abbau mit stärkerer Zytokinhemmung als die Konkurrenzprodukte zu bewirken; es handelt sich hierbei um den zweiten zielgerichteten Degrader aus der firmeneigenen CDAC-Plattform.

Unternehmens-Updates

- Eröffnung der Flaggschiff-Produktionsstätte für Biologika in den USA und des klinischen Forschungs- und Entwicklungszentrums auf dem Princeton West Innovation Campus in Hopewell, New Jersey; der Standort umfasst 400.000 Quadratfuß Produktionsfläche; und

- Bekanntgabe des Vorhabens, den Unternehmenssitz von den Cayman Islands nach Basel in der Schweiz zu verlegen, wodurch das Unternehmen seine Wurzeln in einem globalen biopharmazeutischen Zentrum verankern kann, während es seine globale Wachstumsstrategie weiter umsetzt, um mit seinen innovativen Medikamenten mehr Patienten auf der ganzen Welt zu erreichen; diese Sitzverlegung bedarf der Zustimmung der Aktionäre.

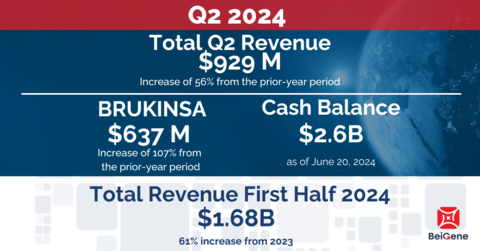

Finanzielle Highlights des zweiten Quartals 2024

Der Umsatz in den drei Monaten bis zum 30. Juni 2024 betrug 929 Millionen US-Dollar, gegenüber 595 Millionen US-Dollar im gleichen Zeitraum des Jahres 2023, was hauptsächlich auf den Anstieg der BRUKINSA-Produktverkäufe in den USA und Europa um 114 % bzw. 209 % zurückzuführen ist.

Der Produktumsatz in den drei Monaten bis zum 30. Juni 2024 betrug 921 Millionen US-Dollar, gegenüber 554 Millionen US-Dollar im gleichen Zeitraum des Jahres 2023, was einem Anstieg von 66 % entspricht. Der Anstieg des Produktumsatzes war in erster Linie auf die gestiegenen Verkäufe von BRUKINSA zurückzuführen. In den drei Monaten bis zum 30. Juni 2024 waren die USA mit einem Produktumsatz in Höhe von 479 Millionen US-Dollar der größte Markt des Unternehmens, verglichen mit 224 Millionen US-Dollar im Vorjahreszeitraum. Neben dem Umsatzwachstum durch BRUKINSA wurden die Produktumsätze durch den Verkauf von einlizenzierten Produkten von Amgen in China und Tislelizumab positiv beeinflusst.

Die Bruttomarge in Prozent des weltweiten Produktumsatzes lag im zweiten Quartal 2024 bei 85 %, gegenüber 83 % im Vorjahreszeitraum. Der prozentuale Anstieg der Bruttomarge resultierte in erster Linie aus dem proportional höheren Umsatzanteil von BRUKINSA im Vergleich zu anderen Produkten im Portfolio.

Betriebskosten

Die folgende Tabelle gibt einen Überblick über die Betriebsausgaben im zweiten Quartal 2024 und 2023:

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||

|

|

GAAP |

|

|

|

Nicht-GAAP |

|

|

||||||||||

(in Tausend, außer bei Prozentangaben) |

|

Q2 2024 |

|

Q2 2023 |

|

Veränderung in % |

|

Q2 2024 |

|

Q2 2023 |

|

Veränderung in % |

||||||

Forschung und Entwicklung |

|

$ |

454.466 |

|

$ |

422.764 |

|

7 |

% |

|

$ |

382.509 |

|

$ |

363.735 |

|

5 |

% |

Vertrieb, Allgemeines und Verwaltung |

|

$ |

443.729 |

|

$ |

395.034 |

|

12 |

% |

|

$ |

363.922 |

|

$ |

331.607 |

|

10 |

% |

Abschreibung |

|

$ |

— |

|

$ |

188 |

|

(100 |

)% |

|

$ |

— |

|

$ |

— |

|

NM |

|

Betriebsausgaben insgesamt |

|

$ |

898.195 |

|

$ |

817.986 |

|

10 |

% |

|

$ |

746.431 |

|

$ |

695.342 |

|

7 |

% |

Die folgende Tabelle gibt einen Überblick über die Betriebsausgaben im ersten Halbjahr 2024 bzw. 2023:

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||

|

|

GAAP |

|

|

|

Nicht-GAAP |

|

|

||||||||||

(in Tausend, außer bei Prozentangaben) |

|

Q2 seit Jahresbeginn 2024 |

|

Q2 seit Jahresbeginn 2023 |

|

Veränderung in % |

|

Q2 seit Jahresbeginn 2024 |

|

Q2 seit Jahresbeginn 2023 |

|

Veränderung in % |

||||||

Forschung und Entwicklung |

|

$ |

915.104 |

|

$ |

831.348 |

|

10 |

% |

|

$ |

787.949 |

|

$ |

725.431 |

|

9 |

% |

Vertrieb, Allgemeines und Verwaltung |

|

$ |

871.156 |

|

$ |

723.533 |

|

20 |

% |

|

$ |

736.068 |

|

$ |

614.761 |

|

20 |

% |

Abschreibung |

|

$ |

— |

|

$ |

375 |

|

(100 |

)% |

|

$ |

— |

|

$ |

— |

|

NM |

|

Betriebsausgaben insgesamt |

|

$ |

1.786.260 |

|

$ |

1.555.256 |

|

15 |

% |

|

$ |

1.524.017 |

|

$ |

1.340.192 |

|

14 |

% |

Die Ausgaben für Forschung und Entwicklung (F&E) erhöhten sich im zweiten Quartal 2024 im Vergleich zum Vorjahreszeitraum sowohl auf GAAP- als auch auf bereinigter Basis. Dies ist vor allem auf die Überführung präklinischer Programme in die klinische Phase und früher klinischer Programme in die Spätphase zurückzuführen. Die Upfront- und Meilensteinzahlungen im Zusammenhang mit der laufenden Forschung und Entwicklung für einlizenzierte Vermögenswerte beliefen sich im zweiten Quartal 2024 auf insgesamt 12 Millionen US-Dollar, verglichen mit null im Vorjahreszeitraum.

Die Vertriebs-, Gemein- und Verwaltungskosten (Selling, General and Administrative, SG&A) stiegen im zweiten Quartal 2024 im Vergleich zum Vorjahreszeitraum sowohl auf GAAP- als auch auf bereinigter Basis infolge anhaltender Investitionen in die weltweite Markteinführung von BRUKINSA, vor allem in den USA und Europa. Die SG&A-Kosten in Prozent der Produktverkäufe betrugen im zweiten Quartal 2024 48 % gegenüber 71 % im Vorjahreszeitraum.

Der Gewinn (Verlust) aus dem operativen Geschäft: Der Betriebsverlust im zweiten Quartal 2024 ging auf GAAP-Basis um 66 % zurück. Auf bereinigter Basis konnten wir einen Betriebsgewinn von 48 Millionen US-Dollar erzielen. Der Rückgang des Betriebsverlusts auf GAAP-Basis und das Erreichen der Rentabilität auf bereinigter Basis sind wichtige strategische Ziele und das Ergebnis enormer Anstrengungen, das Wachstum voranzutreiben und dabei die Investitionsdisziplin aufrechtzuerhalten.

Der GAAP-Nettoverlust wurde im am 30. Juni 2024 endenden Quartal im Vergleich zum Vorjahreszeitraum verbessert, da unser Produktumsatzwachstum und unser Kostenmanagement zu einer höheren operativen Hebelwirkung führten.

Für das zum 30. Juni 2024 endende Quartal betrug der Nettoverlust pro Aktie (0,09) US-Dollar und (1,15) US-Dollar pro American Depositary Share (ADS), verglichen mit (0,28) US-Dollar pro Aktie und (3,64) US-Dollar pro ADS im Vorjahreszeitraum.

Der Barmittelverbrauch durch den Geschäftsbetrieb belief sich im Quartal zum 30. Juni 2024 auf insgesamt 96 Millionen US-Dollar, verglichen mit 294 Millionen US-Dollar im Vorjahreszeitraum, was auf eine verbesserte operative Hebelwirkung zurückzuführen ist.

Weitere Details zu den Finanzberichten von BeiGene für das zweite Quartal 2024 finden Sie im Quartalsbericht von BeiGene auf Formular 10-Q für das zweite Quartal 2024, der bei der US-amerikanischen Börsenaufsichtsbehörde (Securities and Exchange Commission) eingereicht wurde.

Über BeiGene

BeiGene ist ein globales Onkologieunternehmen, das innovative Behandlungen erforscht und entwickelt, die erschwinglicher und für Krebspatienten auf der ganzen Welt zugänglich sind. Mit einem breit gefächerten Portfolio treiben wir die Entwicklung unserer vielfältigen Pipeline neuartiger Therapeutika durch unsere internen Kapazitäten und Kooperationen voran. Unser Ziel ist es, den Zugang zu Medikamenten für deutlich mehr Patienten, die sie benötigen, umfassend zu erleichtern. Unser wachsendes globales Team von mehr als 10.000 Kolleginnen und Kollegen erstreckt sich über fünf Kontinente. Um mehr über BeiGene zu erfahren, besuchen Sie www.beigene.com und folgen Sie uns auf LinkedIn, X (ehemals Twitter) und Facebook.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen im Sinne des Private Securities Litigation Reform Act von 1995 sowie anderer bundesstaatlicher Wertpapiergesetze, einschließlich Aussagen über das Potenzial von BeiGene, sich weiter als führender, globaler Innovator in der Onkologie zu etablieren; die Fähigkeit von BeiGene, in den Bereich weiterer weit verbreiteter Krebsarten zu expandieren; BeiGens vorläufigen klinischen Daten und Aktivitäten sowie erwartete Ergebnisse; ob die Aktionäre der Verlegung des Firmensitzes von BeiGene zustimmen werden und ob BeiGene im Falle einer Zustimmung in der Lage sein wird, die globale Wachstumsstrategie weiter umzusetzen; und die Pläne, Verpflichtungen, Bestrebungen und Ziele von BeiGene unter der Überschrift „Über BeiGene“. Die tatsächlichen Ergebnisse können infolge verschiedener wesentlicher Faktoren erheblich von den in den zukunftsgerichteten Aussagen dargelegten Ergebnissen abweichen. Dazu zählen die Fähigkeit von BeiGene, die Wirksamkeit und Sicherheit der Arzneimittelkandidaten nachzuweisen; die klinischen Ergebnisse für die Arzneimittelkandidaten, die unter Umständen keine weitere Entwicklung oder Marktzulassung unterstützen; Aktivitäten von Aufsichtsbehörden, die sich auf den Beginn, den zeitlichen Ablauf und den Fortschritt klinischer Studien und die Marktzulassung auswirken können; BeiGenes Fähigkeit, mit seinen vermarkteten Medikamenten und Medikamentenkandidaten, sofern diese zugelassen werden, kommerziellen Erfolg zu erzielen; BeiGenes Fähigkeit, den Schutz des geistigen Eigentums für seine Medikamente und Technologien zu erlangen und aufrechtzuerhalten; BeiGenes Abhängigkeit von Drittparteien bei der Entwicklung, Herstellung, Vermarktung von Medikamenten und anderen damit verbundenen Dienstleistungen; BeiGenes begrenzte Erfahrung hinsichtlich der Erlangung behördlicher Genehmigungen und der Vermarktung pharmazeutischer Produkte; BeiGenes Fähigkeit, zusätzliche Mittel für den Geschäftsbetrieb zu beschaffen und die Entwicklung seiner Arzneimittelkandidaten abzuschließen und Rentabilität zu erreichen und aufrechtzuerhalten; sowie jene Risiken, die im Abschnitt „Risikofaktoren“ im letzten Quartalsbericht von BeiGene auf Formular 10-Q ausführlicher erörtert werden, ebenso wie die Erörterung potenzieller Risiken, Ungewissheiten und anderer wichtiger Faktoren in den nachfolgenden Einreichungen von BeiGene bei der US-Börsenaufsichtsbehörde (U.S. Securities and Exchange Commission). Alle in dieser Pressemitteilung enthaltenen Informationen beziehen sich auf das Datum dieser Pressemitteilung. BeiGene ist nicht verpflichtet, diese Informationen zu aktualisieren, sofern dies nicht gesetzlich vorgeschrieben ist.

Verkürzte konsolidierte Gewinn- und Verlustrechnung (US-GAAP)

(Beträge in Tausend US-Dollar, abgesehen für Aktien, American Depositary Shares (ADSs), Angaben pro Aktie und pro ADS)

|

Drei Monate zum 30. Juni |

|

Sechs Monate zum 30. Juni |

||||||||||||

|

|

2024 |

|

|

|

2023 |

|

|

|

2024 |

|

|

|

2023 |

|

|

(Ungeprüft) |

|

(Ungeprüft) |

||||||||||||

Umsatz |

|

|

|

|

|

|

|

||||||||

Produktumsatz, netto |

$ |

921.146 |

|

|

$ |

553.745 |

|

|

$ |

1.668.064 |

|

|

$ |

964.036 |

|

Umsatz aus Kollaborationen |

|

8.020 |

|

|

|

41.516 |

|

|

|

12.754 |

|

|

|

79.026 |

|

Gesamtumsatz |

|

929.166 |

|

|

|

595.261 |

|

|

|

1.680.818 |

|

|

|

1.043.062 |

|

Umsatzkosten - Produkte |

|

138.132 |

|

|

|

95.990 |

|

|

|

263.067 |

|

|

|

177.779 |

|

Bruttogewinn |

|

791.034 |

|

|

|

499.271 |

|

|

|

1.417.751 |

|

|

|

865.283 |

|

Betriebskosten: |

|

|

|

|

|

|

|

||||||||

Forschung und Entwicklung |

|

454.466 |

|

|

|

422.764 |

|

|

|

915.104 |

|

|

|

831.348 |

|

Vertrieb, Allgemeines und Verwaltung |

|

443.729 |

|

|

|

395.034 |

|

|

|

871.156 |

|

|

|

723.533 |

|

Abschreibung immaterieller Vermögenswerte |

|

— |

|

|

|

188 |

|

|

|

— |

|

|

|

375 |

|

Gesamtbetriebskosten |

|

898.195 |

|

|

|

817.986 |

|

|

|

1.786.260 |

|

|

|

1.555.256 |

|

Verlust aus dem operativen Geschäft |

|

(107.161 |

) |

|

|

(318.715 |

) |

|

|

(368.509 |

) |

|

|

(689.973 |

) |

Nettozinserträge |

|

13.225 |

|

|

|

15.070 |

|

|

|

29.385 |

|

|

|

31.086 |

|

Sonstige Nettoaufwendungen |

|

(11.984 |

) |

|

|

(63.818 |

) |

|

|

(10.222 |

) |

|

|

(45.515 |

) |

Verlust vor Ertragssteuern |

|

(105.920 |

) |

|

|

(367.463 |

) |

|

|

(349.346 |

) |

|

|

(704.402 |

) |

Aufwand für Ertragssteuer |

|

14.485 |

|

|

|

13.674 |

|

|

|

22.209 |

|

|

|

25.166 |

|

Nettoverlust |

|

(120.405 |

) |

|

|

(381.137 |

) |

|

|

(371.555 |

) |

|

|

(729.568 |

) |

|

|

|

|

|

|

|

|

||||||||

Nettoverlust je Aktie, unverwässert und verwässert |

$ |

(0,09 |

) |

|

$ |

(0,28 |

) |

|

$ |

(0,27 |

) |

|

$ |

(0,54 |

) |

Gewichtete durchschnittliche Anzahl der ausstehenden Aktien — unverwässert und verwässert |

|

1.361.082.567 |

|

|

|

1.360.224.377 |

|

|

|

1.358.315.145 |

|

|

|

1.357.211.308 |

|

|

|

|

|

|

|

|

|

||||||||

Nettoverlust je ADS, unverwässert und verwässert |

$ |

(1,15 |

) |

|

$ |

(3,64 |

) |

|

$ |

(3,56 |

) |

|

$ |

(6,99 |

) |

Gewichtete durchschnittliche Anzahl ausstehender ADSs — unverwässert und verwässert |

|

104.698.659 |

|

|

|

104.632.644 |

|

|

|

104.485.780 |

|

|

|

104.400.870 |

|

Ausgewählte Daten der verkürzten konsolidierten Konzernbilanz (US-GAAP)

(Beträge in Tausend US-Dollar)

|

|

|

|

||

|

Stand |

||||

|

30. Juni |

|

31. Dezember |

||

|

2024 |

|

2023 |

||

|

(ungeprüft) |

|

(geprüft) |

||

Vermögenswerte: |

|

|

|

||

Cash, Cash-Äquivalente und beschränkt verfügbare Barmittel |

$ |

2.617.931 |

|

$ |

3.185.984 |

Forderungen aus Lieferungen und Leistungen, netto |

|

529.449 |

|

|

358.027 |

Inventar |

|

443.260 |

|

|

416.122 |

Immobilien, Anlagen und Ausrüstung, netto |

|

1.516.491 |

|

|

1.324.154 |

Vermögenswerte insgesamt |

|

5.712.179 |

|

|

5.805.275 |

Verbindlichkeiten und Eigenkapital: |

|

|

|

||

Verbindlichkeiten |

|

333.022 |

|

|

315.111 |

Aufgelaufene Kosten und sonstige Verbindlichkeiten |

|

646.538 |

|

|

693.731 |

Haftungsanteil an F&E-Kosten |

|

203.627 |

|

|

238.666 |

Verschuldung |

|

1.036.928 |

|

|

885.984 |

Verbindlichkeiten insgesamt |

|

2.345.924 |

|

|

2.267.948 |

Gesamtkapital |

$ |

3.366.255 |

|

$ |

3.537.327 |

Hinweis zur Verwendung von Nicht-GAAP-Finanzkennzahlen

BeiGene stellt bestimmte Nicht-GAAP-Finanzkennzahlen bereit, u. a. bereinigte Betriebsausgaben und den bereinigten Betriebsverlust sowie bestimmte andere Nicht-GAAP-Posten der Gewinn- und Verlustrechnung, die jeweils Anpassungen der GAAP-Zahlen enthalten. Diese Nicht-GAAP-Finanzkennzahlen dienen dazu, ergänzende Informationen zur Betriebsleistung von BeiGene zu liefern. Anpassungen der GAAP-Zahlen von BeiGene schließen, soweit anwendbar, Nicht-Bargeldposten wie aktienbasierte Vergütungen, Abschreibungen und Amortisationen aus. Bestimmte andere Sonderposten oder wichtige Ereignisse können ebenfalls in die nicht GAAP-konformen Anpassungen einfließen, wenn ihr Umfang innerhalb der betroffenen Zeiträume signifikant ist. BeiGene verfolgt eine etablierte nicht GAAP-konforme Richtlinie, in der festgelegt ist, welche Kosten in nicht GAAP-konformen Finanzkennzahlen und den damit verbundenen Protokollen, Kontrollen und Genehmigungen in Bezug auf die Verwendung solcher Kennzahlen ausgeschlossen werden. BeiGene vertritt die Auffassung, dass diese nicht GAAP-konformen Finanzkennzahlen in Verbindung mit den GAAP-Zahlen das Verständnis der Betriebsleistung von BeiGene insgesamt verbessern können. Die nicht GAAP-konformen Finanzkennzahlen sollen den Investoren ein umfassenderes Verständnis der historischen und erwarteten Finanzergebnisse und -trends von BeiGene vermitteln und Vergleiche zwischen Zeiträumen sowie im Hinblick auf prognostizierte Informationen erleichtern. Diese nicht GAAP-konformen Finanzkennzahlen sind außerdem Teil der Indikatoren, die das Management von BeiGene für Planungs- und Prognosezwecke sowie zur Messung der Unternehmensleistung verwendet. Diese nicht GAAP-konformen Finanzkennzahlen dienen lediglich als Ergänzung und nicht als Ersatz für die GAAP-konformen Finanzkennzahlen und sind diesen auch nicht als höherwertig anzusehen. Die vom Unternehmen verwendeten nicht GAAP-konformen Finanzkennzahlen werden möglicherweise anders berechnet als die nicht GAAP-konformen Finanzkennzahlen anderer Unternehmen und lassen sich daher möglicherweise nicht mit diesen vergleichen.

VERGLEICH AUSGEWÄHLTER GAAP-KENNZAHLEN MIT NICHT-GAAP-KENNZAHLEN

(in Tausend, außer Beträge je Aktie)

(ungeprüft)

|

Drei Monate zum |

|

Sechs Monate zum |

||||||||||||

|

30. Juni |

|

30. Juni |

||||||||||||

|

|

2024 |

|

|

|

2023 |

|

|

|

2024 |

|

|

|

2023 |

|

|

(in Tausend) |

|

(in Tausend) |

||||||||||||

Abstimmung nach GAAP mit bereinigten Vertriebskosten – Produkte: |

|

|

|

|

|

|

|

||||||||

Vertriebskosten gemäß GAAP - Produkte |

$ |

138.132 |

|

|

$ |

95.990 |

|

|

$ |

263.067 |

|

|

$ |

177.779 |

|

Abzüglich: Wertminderung |

|

2.684 |

|

|

|

2.180 |

|

|

|

5.029 |

|

|

|

4.360 |

|

Abzüglich: Abschreibung immaterieller Vermögenswerte |

|

1.177 |

|

|

|

840 |

|

|

|

2.360 |

|

|

|

1.639 |

|

Bereinigte Vertriebskosten - Produkte |

$ |

134.271 |

|

|

$ |

92.970 |

|

|

$ |

255.678 |

|

|

$ |

171.780 |

|

|

|

|

|

|

|

|

|

||||||||

Abstimmung nach GAAP mit bereinigter Forschung und Entwicklung: |

|

|

|

|

|

|

|

||||||||

Forschung und Entwicklung gemäß GAAP |

$ |

454.466 |

|

|

$ |

422.764 |

|

|

$ |

915104 |

|

|

$ |

831.348 |

|

Abzüglich: Kosten für aktienbasierte Vergütungen |

|

55.406 |

|

|

|

45.948 |

|

|

|

93.451 |

|

|

|

79.976 |

|

Abzüglich: Wertminderung |

|

16.551 |

|

|

|

13.081 |

|

|

|

33.704 |

|

|

|

25.941 |

|

Bereinigte Forschung und Entwicklung |

$ |

382.509 |

|

|

$ |

363.735 |

|

|

$ |

787.949 |

|

|

$ |

725.431 |

|

|

|

|

|

|

|

|

|

||||||||

Abstimmung nach GAAP mit bereinigten Vertriebs-, allgemeinen und Verwaltungskosten: |

|

|

|

|

|

|

|

||||||||

Vertriebs-, allgemeine und Verwaltungskosten gemäß GAAP |

$ |

443.729 |

|

|

$ |

395.034 |

|

|

$ |

871.156 |

|

|

$ |

723.533 |

|

Abzüglich: Kosten für aktienbasierte Vergütungen |

|

75.288 |

|

|

|

57.381 |

|

|

|

125.957 |

|

|

|

98.741 |

|

Abzüglich: Wertminderung |

|

4.519 |

|

|

|

6.046 |

|

|

|

9.131 |

|

|

|

10.031 |

|

Bereinigte Vertriebs-, allgemeine und Verwaltungskosten |

$ |

363.922 |

|

|

$ |

331.607 |

|

|

$ |

736.068 |

|

|

$ |

614.761 |

|

|

|

|

|

|

|

|

|

||||||||

Abstimmung nach GAAP mit bereinigten Betriebsausgaben |

|

|

|

|

|

|

|

||||||||

Betriebskosten gemäß GAAP |

$ |

898.195 |

|

|

$ |

817.986 |

|

|

$ |

1.786.260 |

|

|

$ |

1.555.256 |

|

Abzüglich: Kosten für aktienbasierte Vergütungen |

|

130.694 |

|

|

|

103.329 |

|

|

|

219.408 |

|

|

|

178.717 |

|

Abzüglich: Wertminderung |

|

21.070 |

|

|

|

19.127 |

|

|

|

42.835 |

|

|

|

35.972 |

|

Abzüglich: Abschreibung immaterieller Vermögenswerte |

|

— |

|

|

|

188 |

|

|

|

— |

|

|

|

375 |

|

Bereinigte Betriebsausgaben |

$ |

746.431 |

|

|

$ |

695.342 |

|

|

$ |

1.524.017 |

|

|

$ |

1.340.192 |

|

|

|

|

|

|

|

|

|

||||||||

Abstimmung nach GAAP mit dem bereinigten Gewinn (Verlust) aus dem operativen Geschäft: |

|

|

|

|

|

|

|

||||||||

Verlust aus dem operativen Geschäft gemäß GAAP |

$ |

(107.161 |

) |

|

$ |

(318.715 |

) |

|

$ |

(368.509 |

) |

|

$ |

(689.973 |

) |

Plus: Kosten für aktienbasierte Vergütungen |

|

130.694 |

|

|

|

103.329 |

|

|

|

219.408 |

|

|

|

178.717 |

|

Plus: Wertminderung |

|

23.754 |

|

|

|

21.307 |

|

|

|

47.864 |

|

|

|

40.332 |

|

Plus: Abschreibung immaterieller Vermögenswerte |

|

1.177 |

|

|

|

1.028 |

|

|

|

2.360 |

|

|

|

2.014 |

|

Berichtigter Gewinn (Verlust) aus dem operativen Geschäft |

$ |

48.464 |

|

|

$ |

(193.051 |

) |

|

$ |

(98.877 |

) |

|

$ |

(468.910 |

) |

|

|

|

|

|

|

|

|

||||||||

Die Ausgangssprache, in der der Originaltext veröffentlicht wird, ist die offizielle und autorisierte Version. Übersetzungen werden zur besseren Verständigung mitgeliefert. Nur die Sprachversion, die im Original veröffentlicht wurde, ist rechtsgültig. Gleichen Sie deshalb Übersetzungen mit der originalen Sprachversion der Veröffentlichung ab.